L'impresa dell'innovazione nell'alta tecnologia

L'impresa dell'innovazione nell'alta tecnologia

In Italia produrre e fare innovazione nei settori dell’alta tecnologia è davvero un’impresa: nel senso di uno sforzo arduo, difficile e allo stesso tempo audace e importante. Le imprese che operano in questi settori, infatti, scontano difficoltà non secondarie, legate ai ritardi e agli ostacoli che devono affrontare nel nostro Paese. Tanto più in un periodo di crisi come quello attraversato a partire dal 2008.

Anche se non esiste una definizione univoca, in genere si considerano afferenti all’alta e medio-alta tecnologia le imprese che fanno molta ‘ricerca e sviluppo’, impiegano capitale umano qualificato e realizzano innovazioni per il mercato. Si tratta di attività in cui l’Italia non primeggia, possedendo una marcata specializzazione nei settori manifatturieri a bassa e medio-bassa tecnologia, specialmente nelle produzioni del cosiddetto made in Italy: tessile, abbigliamento, calzature ecc. Risulta invece despecializzata nei comparti dell’alta tecnologia e (più moderatamente) della medio-alta tecnologia, così come nei servizi tecnologici ad alta intensità di conoscenza (ISTAT, Rapporto annuale 2012, 2012, tav. 1, pp. 182-83).

Questo profilo produttivo trova una puntuale conferma guardando alle esportazioni. La bilancia commerciale italiana presenta, di anno in anno, un consistente deficit nei settori dell’alta tecnologia: nel 2011 ha registrato un passivo di circa 15 miliardi di euro, collocandosi al sesto posto nella graduatoria dell’export dei Paesi dell’Unione Europea, preceduta da Germania, Paesi Bassi, Francia, Gran Bretagna e Belgio. I deficit più consistenti si registrano nei settori dell’elettronica e telecomunicazioni (−11,9 miliardi di euro), dei computer e macchine per ufficio (−3,6 miliardi) e della farmaceutica (−2,0 miliardi), mentre risultati più positivi si hanno nel comparto dell’aerospazio (+1,5) e – per quanto riguarda la medio-alta tecnologia ‒ nei macchinari non elettrici (+2,7) (EUROSTAT, Science technology and innovation database, High-tech industry and knowledge-intensive services, http://epp.eurostat.ec.europa.eu/portal/page/portal/science_technology_innovation/data/database).

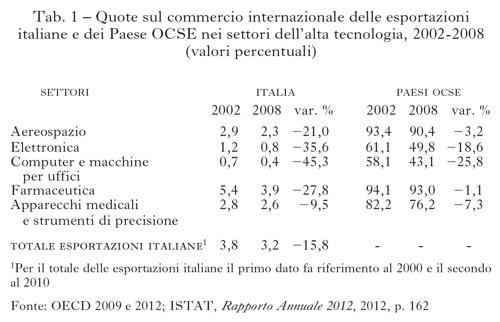

Nel primo decennio degli anni Duemila (tab. 1) la riduzione delle quote nel commercio internazionale dei prodotti high-tech è stata superiore non solo a quella degli altri comparti manifatturieri nazionali, ma anche a quella registrata dagli altri Paesi della Organizzazione per la cooperazione e lo sviluppo economico (OCSE). A ciò si è accompagnato un andamento occupazionale deludente. Tra il 2008 e il 2011, il calo degli occupati nelle attività ad alta tecnologia (sia nella manifattura sia nei servizi) è stato del 2,7%, mentre in Europa si è registrato un leggero saldo positivo (+0,4%) (EUROSTAT, cit., High-tech industry and knowledge-intensive services, NACE Rev. 2, http://epp.eurostat.ec. europa.eu/portal/page/portal/science_technology_innovation/data/database).

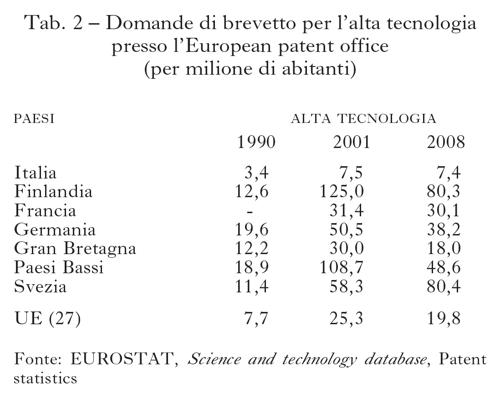

Questa fragilità delle imprese high-tech italiane trova una ulteriore conferma nella brevettazione. L’intensità brevettuale di questi settori (brevetti per milione di abitanti), infatti, risulta decisamente insoddisfacente, pari a circa un terzo del dato medio europeo (tab. 2). In termini di volume complessivo, l’Italia si colloca al sesto posto nelle domande di brevetto presso l’European patent office (EPO): dietro la Germania, la Francia, la Gran Bretagna, i Paesi Bassi e la Svezia e seguita a breve distanza dalla Finlandia). Per dare un ordine di grandezza di questo ‘ritardo’, basti dire che gli addetti alle attività high-tech in Germania sono circa il doppio di quelli italiani, ma il volume brevettuale tedesco è di circa sette volte superiore al nostro. Anche le regioni più avanzate mostrano prestazioni modeste: nella graduatoria delle macroregioni europee, il Nord-Ovest compare solamente al 16° posto.

Tutto ciò detto, va anche però aggiunto che la presenza italiana nell’alta tecnologia non è da trascurare. Principalmente per due motivi. In primo luogo per la sua consistenza: l’Italia in termini occupazionali è il quarto Paese europeo nei settori manifatturieri high-tech ed è terza per numero di imprese (su valori molto vicini a quelli di Germania e Gran Bretagna) e volume di fatturato annuale (50 miliardi di euro, contro i 128 della Germania e i 76 della Francia). Inoltre, mettendo insieme le attività dell’alta e medio-alta tecnologia (manifattura più servizi), questi settori rappresentano l’8,1% dell’occupazione nazionale, un valore sostanzialmente in linea con la media europea (8,3%), distante da quello della Germania (12,4%), ma superiore a quello della Francia (7,8%) e della Gran Bretagna (7%). Si tratta perciò di un potenziale occupazionale e produttivo da non sottovalutare. Il secondo motivo riguarda il carattere fortemente dinamico e di frontiera di questi settori che, negli ultimi decenni, a livello internazionale, hanno fatto registrare andamenti molto positivi, con importanti ricadute tecnologiche su tutti gli altri settori produttivi.

Per questi motivi è interessante analizzare la diffusione di queste attività nelle regioni italiane, mostrando i fattori che ne spiegano la diversa presenza e capacità innovativa. Per identificare i comparti high-tech ci si è avvalsi della classificazione EUROSTAT-OCSE, che suddivide le attività manifatturiere in quattro classi secondo un ordine decrescente d’intensità tecnologica (T. Hatzichronoglou, Revision of the high-technology sector and product classification, 1997).

Nelle attività dell’alta tecnologia rientrano le imprese appartenenti ai seguenti settori: a) costruzione di aeromobili e veicoli spaziali (35.3); b) fabbricazione di prodotti farmaceutici, chimici e botanici per usi medicinali (24.4); c) fabbricazione di macchine per ufficio, elaboratori e sistemi informatici (30); d) fabbricazione di apparecchi radiotelevisivi e apparecchiature per le comunicazioni (32); e) fabbricazione di apparecchi medicali, apparecchi di precisione, strumenti ottici e orologi (33). Fra parentesi sono indicati i codici utilizzati dalla Nomenclatura generale delle attività economiche nelle Comunità europee (NACE), e in questo saggio – salvo indicazioni contrarie – si farà appunto riferimento alla NACE Rev. 1.1.

Le attività manifatturiere a medio-alta tecnologia, invece, comprendono i seguenti settori: a) fabbricazione di macchine e apparecchi elettrici (31); b) fabbricazione di motoveicoli, rimorchi e semi-rimorchi (34); c) fabbricazione di prodotti chimici e fibre sintetiche (24 escluso 24.4); d) costruzione di locomotive, anche da manovra, e di materiale rotabile ferrotranviario e altri mezzi di trasporto (35.2, 35.4 e 35.5); e) fabbricazione di macchine e apparecchi meccanici (29).

Infine, per quanto riguarda le attività terziarie dell’alta tecnologia si è fatto riferimento ai servizi ad alta intensità di conoscenza (high-tech knowledge-intensive services): a) telecomunicazioni (642); b) informatica (72); c) ricerca e sviluppo (73).

I territori dell’alta tecnologia

Negli scorsi decenni il dibattito sulla globalizzazione e sulle nuove tecnologie dell’informazione ha fatto spesso parlare di una ‘fine della geografia’. La rivoluzione avvenuta nei mezzi di comunicazione e la riduzione degli ostacoli (normativi e tariffari) ai movimenti delle merci e dei capitali hanno fatto ipotizzare una ‘morte della distanza’ (F. Cairncross, The death of distance, 1997). Sul fronte economico, ciò a cui si allude in questi dibattiti è il fatto che il cambiamento tecnologico ha modificato alla radice il modello di sviluppo. Da un lato, l’economia si basa sempre più sull’utilizzo di conoscenze e beni immateriali (quali la creatività) mentre, dall’altro, si assiste a una drastica riorganizzazione spaziale delle attività produttive, che tende a relativizzare l’influenza della ‘lontananza fisica’. È stato l’economista inglese Richard O’Brien studiando le relazioni finanziarie internazionali, a lanciare l’idea della fine della geografia, definendola come «uno stato dello sviluppo economico, in cui la localizzazione geografica non conta più» (R. O’Brien, Global financial integration.The end of geography, 1992, p. 1).

E tuttavia l’evidenza empirica contraddice questa tesi. Ancora oggi, infatti, la produzione della ricchezza e del benessere non avviene in qualsiasi posto del mondo. Le imprese ‒ specialmente quelle industriali – si addensano in luoghi specifici, dove trovano altre aziende simili a loro, servizi adeguati e una manodopera qualificata. Alcune di queste ‘località industriali’, inoltre, hanno alle spalle tradizioni produttive di lungo periodo che tendono a riprodursi nel tempo. Non c’è da stupirsi, quindi, se negli stessi anni in cui si parlava di fine della geografia e di globalizzazione, altri studiosi – specialmente in Italia – riscoprivano l’importanza delle regioni e delle società locali, ovvero dell’organizzazione spaziale dei fenomeni sociali ed economici (A. Bagnasco,Tracce di comunità, 1999).

Questa riscoperta del territorio è anche alla base della geografia dell’innovazione. Neanche l’innovazione, infatti, avviene ovunque, ma tende ad agglomerarsi in determinati luoghi, ricchi di risorse strettamente legate al contesto socioistituzionale. Nell’economia della conoscenza la generazione di nuove idee, così come la circolazione delle informazioni, sono essenziali e, perciò, la dimensione territoriale (regionale e locale) assume un ruolo cruciale (Ramella 2013), essenzialmente per due motivi.

Il primo motivo è che l’introduzione di nuovi prodotti e processi produttivi implica l’interazione e lo scambio tra una pluralità di attori, economici e non (imprese, università, centri di ricerca, servizi avanzati ecc.); si configura, cioè, come un processo congiunto di creazione e applicazione di nuove conoscenze, che risulta agevolato dalla prossimità territoriale. Il secondo motivo riguarda gli spillovers («tracimazioni»), ovvero la diffusione – più o meno volontaria – delle informazioni e delle conoscenze che vengono prodotte nelle attività di ricerca e di innovazione. Gli spillovers producono delle esternalità positive di cui beneficiano anche gli attori che non hanno contribuito a produrre le conoscenze. Di conseguenza, le prestazioni innovative delle imprese non dipendono solo dalle risorse che esse impiegano nella ricerca (al loro interno), ma anche da quelle investite da altre imprese dello stesso settore o di settori contigui, come pure dalle università, i centri di ricerca ecc. L’appropriazione di questi spillovers è legata, però, alla vicinanza alla sorgente delle nuove conoscenze.

Una vicinanza che diventa tanto più rilevante quanto più nell’innovazione viene usata anche la ‘conoscenza tacita’ (non codificata). Con questo termine si fa riferimento a una forma di conoscenza che, a differenza di quella esplicita, è difficile da tradurre in forma scritta o codificata e da trasmettere ad altri. Questo aspetto è stato evidenziato da Michael Polanyi – filosofo e fratello del sociologo e antropologo Karl Polanyi – che nel libro The tacit dimension (1966) ha evidenziato un fatto solo apparentemente banale, cioè che noi tutti «sappiamo più di quello che riusciamo a dire» (p. 17). Le ragioni che rendono taciti alcuni aspetti della conoscenza sono almeno due (Gertler 2003). La prima è legata alla consapevolezza soggettiva. Esistono infatti alcune competenze e prestazioni che sono padroneggiate senza sapere esattamente quali regole vengono seguite. L’esempio classico riportato dallo stesso Polanyi è quello dei nuotatori esperti che non sanno spiegare alcuni elementi che rendono la loro performance natatoria così efficace. La seconda ragione è legata alla difficoltà di comunicare mediante il linguaggio (parlato o scritto) alcuni aspetti delle nostre competenze, per cui la loro trasmissione ad altri avviene per mezzo dell’esemplificazione e dell’apprendimento pratico piuttosto che attraverso la codificazione e lo studio. L’acquisizione di queste conoscenze, quindi, si giova dell’esperienza e dell’esempio di coloro che già sono esperti in un determinato settore.

Ma cosa c’entra la conoscenza tacita con l’agglomerazione territoriale dei fenomeni innovativi? Per comprenderlo si deve pensare la conoscenza non come un tipico bene pubblico – come a lungo è stato ritenuto – facilmente trasferibile e appropriabile da parte di tutti, bensì come un ‘bene di club’, ovverosia un bene che viene condiviso privatamente da un gruppo limitato di soggetti (un club), che possono utilizzarlo in esclusiva in virtù di un qualche ‘meccanismo di esclusione’. Un meccanismo che consente solo a coloro che sono ammessi alla fruizione di quel bene (pagandone i costi) di avvalersi dei relativi benefici, escludendo tutti gli altri consumatori (J.M. Buchanan, An economic theory of clubs, «Economica», 1965, 1, pp. 1-14).

Alla base degli studi sulla geografia dell’innovazione vi è l’idea che la prossimità spaziale rappresenti uno di questi ‘meccanismi di esclusione’, che consente solo alle imprese che operano in un determinato territorio di beneficiare delle risorse produttive e dei beni collettivi che vi sono localizzati. Inoltre, vi è il convincimento che il trasferimento di conoscenze risulti agevolato dalla vicinanza tra i soggetti coinvolti. Anche quando ciò avviene attraverso transazioni di mercato. La conoscenza tacita, infatti, si genera mediante esperienze maturate in contesti specifici ed è incorporata; è cioè indissolubilmente legata alla persona che la detiene e si trasmette attraverso una ‘comunicazione densa’, basata su relazioni personali. La costruzione di queste relazioni richiede tempo e fiducia ed è perciò agevolata dalla prossimità. È per queste ragioni che la conoscenza tacita è difficile da far viaggiare su lunghe distanze, perché viene prodotta a livello regionale/locale e vi rimane attaccata; come è stato osservato è spatially sticky («appiccicosa spazialmente»).

Rispetto alle interpretazioni che sottolineano soprattuto il lato cognitivo ed esperenziale della conoscenza tacita, la geografia economica ne ha evidenziato anche la dimensione socioistituzionale. L’ambiente entro cui avviene la produzione, l’appropriazione e la diffusione del sapere tacito è fortemente condizionato dal contesto istituzionale che modella sia le transazioni economiche sia i processi di apprendimento. Dipende cioè da norme, convenzioni, valori, aspettative e routine condivise, che discendono da «strutture di istituzioni comunemente vissute» (Gertler 2003, p. 91). Queste cornici istituzionali pervadono le relazioni di prossimità entro cui avviene la trasmissione non solo del sapere tacito ma anche di quello codificato.

Questi processi di apprendimento localizzati, anziché scomparire, assumono una particolare rilevanza proprio sullo sfondo dei processi di globalizzazione. Tanto più la conoscenza codificata circola facilmente attraverso le reti globali, tanto più quella tacita diven-ta un bene strategico che produce vantaggi competitivi difficili da imitare (P. Maskell, A. Malmberg, Localised learning and industrial competitiveness, «Cambridge journal of economics», 1999, 2, pp.167-86). In breve: la produzione e la diffusione di nuova conoscenza – economicamente rilevante – avviene spesso a livello territoriale mediante dinamiche di learning through interacting, ovvero come un processo di apprendimento interattivo radicato nei sistemi territoriali dell’innovazione (B.-Å. Lundvall, B. Johnson, The learning economy, «Journal of industry studies», 1994, 1, 2, pp. 23-42). E tuttavia questa rilevanza dei luoghi non significa che la ‘chiusura localistica’ giovi ai processi di innovazione. Negli ultimi anni, infatti, è stato sottolineato il carattere multidimensionale del concetto di prossimità, per cui la prossimità rilevante ai fini dell’innovazione non è solo quella geografica, ma anche quella cognitiva, organizzativa e socioistituzionale.

I distretti high-tech

Tutto ciò detto, la domanda aggiuntiva che dobbiamo porci è la seguente: perché i fenomeni di agglomerazione, che in passato hanno manifestato tutta la loro importanza nei settori manifatturieri tradizionali, si dimostrano altrettanto rilevanti per i settori dell’alta tecnologia e per le imprese più innovative? Per queste ultime, infatti, il ruolo del sapere codificato – specialmente di quello scientifico-tecnologico – è sicuramente maggiore. Inoltre, le nuove tecnologie dell’informazione e della comunicazione riducono i vincoli posti dalla distanza geografica. E tuttavia, anche nei settori dell’alta tecnologia, si manifesta una forte concentrazione territoriale delle imprese innovative.

Come è stato osservato, ciò è legato alla dimensione relazionale e collaborativa che l’innovazione tende ad assumere nei nuovi scenari competitivi, il che chiama in causa una componente informale e di interazione diretta, facilitata dalla vicinanza geografica (Trigilia 2005, pp. 54-55). Si formano così sistemi locali dell’innovazione o distretti high-tech, in cui si concentrano piccole e medie imprese – ma in alcuni casi anche grandi aziende – che collaborano tra loro. Naturalmente non tutte le produzioni dell’alta tecnologia assumono una configurazione distrettuale. Perché ciò avvenga si devono realizzare tre condizioni: a) il processo produttivo deve essere scomponibile in diverse fasi o componenti; b) l’incertezza delle traiettorie tecnologiche deve stimolare la condivisione dei rischi e dei costi dell’innovazione; c) la variabilità del mercato deve richiedere una elevata flessibilità organizzativa e relazionale, e stimolare la continua ricerca di nuove soluzioni produttive.

In simili circostanze le economie esterne alle singole imprese, ma interne a una determinata area territoriale, acquistano una grande importanza, così come avviene nei distretti industriali tradizionali. Le economie esterne sono il prodotto di ‘beni collettivi locali’ per la competizione, che creano vantaggi per le imprese sia perché ne abbassano i costi di produzione sia perché ne accrescono la capacità innovativa (C. Crouch, P. Le Galès, C. Trigilia et al., Local production systems in Europe. Rise or demise?, 2001). Queste economie esterne possono essere di tipo tangibile e intangibile: tra le prime vi sono le infrastrutture e i servizi locali; tra le seconde troviamo sia le risorse cognitive sia quelle normative, come la conoscenza tacita e contestualizzata, le convenzioni, le norme di reciprocità, e il capitale sociale locale. Le piccole e medie imprese non sono in grado di produrre da sole questi vantaggi competitivi, che vengono invece generati e forniti all’interno del sistema di produzione locale come dei tipici beni collettivi o di club.

Oltre alle economie esterne, che caratterizzano tutti i distretti industriali, ve ne sono alcune che assumono una connotazione specifica in quelli high-tech (Trigilia 2005). Innanzitutto occorre considerare l’accesso alla ricerca e le possibilità di collegamento con strutture scientifiche e universitarie. È evidente il rilievo di questo tipo di beni collettivi per le imprese specializzate in settori ad alta tecnologia, per le quali l’innovazione è strettamente legata alla possibilità di incorporare i continui progressi fatti nel campo della ricerca scientifica.

Un secondo tipo di esternalità riguarda la disponibilità di fornitori specializzati di beni e servizi avanzati, specifici per le imprese high-tech: per es. servizi finanziari, specie nella forma del venture capital; servizi di assistenza alle start-up; servizi di consulenza per la brevettazione ecc. Un terzo tipo di esternalità è legato al contesto. La disponibilità di aree attrezzate o di parchi tecnologici, così come di adeguate infrastrutture di comunicazione è ovviamente importante per le imprese. Ma nei sistemi produttivi high-tech conta molto anche la qualità socioculturale e ambientale del sistema locale. Tale fattore incide infatti sulla capacità di attrarre – e di trattenere – specialisti altamente istruiti e qualificati con le loro famiglie (R. Florida, The rise of the creative class, 2002, trad. it. L’ascesa della nuova classe creativa. Stili di vita, valori e professioni, 2003). La qualità del contesto, quindi, condiziona le possibilità che si formino comunità professionali innovative, che sono particolarmente rilevanti nei distretti tecnologici.

Seppure la dimensione locale e regionale continua a essere rilevante, il rapporto che le imprese high-tech hanno con il territorio è però diverso da quello delle imprese tradizionali. Questi settori, infatti, permeano in maniera meno totalizzante l’economia locale e questo fa sì che si crei una minore identificazione con la comunità locale. Anche altri fattori socioeconomici marcano la diversità dei distretti tecnologici: a) il ruolo della famiglia e delle reti parentali è meno cruciale che nei distretti tradizionali. Le aziende dell’alta tecnologia, infatti, non sono ‘imprese-famiglia’ ma piuttosto ‘imprese di soci’ formate da persone che si sono conosciute durante il periodo degli studi o in quello professionale; b) i percorsi formativi degli imprenditori sono più formalizzati e basati su lunghe fasi di istruzione; c) diverso è anche il capitale sociale su cui possono fare affidamento gli imprenditori, che si fonda meno sulle reti comunitarie e parentali rispetto a quanto si osserva nei settori tradizionali; d) le modalità di generazione dei beni collettivi e della governance locale si basano meno su quanto ereditato dalla storia delle comunità locali e di più, invece, su processi intenzionali di cooperazione tra gli attori pubblici e privati. La loro origine dipende maggiormente da politiche specifiche, sia a livello nazionale sia regionale e locale, così come da ‘organizzazioni di intermediazione’ che svolgono un ruolo efficace di interfaccia e apertura reciproca tra i centri di produzione delle nuove conoscenze e le imprese locali (F. Ramella, C. Trigilia, Reti sociali e innovazione. I sistemi locali dell’informatica, 2006).

Le regioni e i sistemi locali high-tech

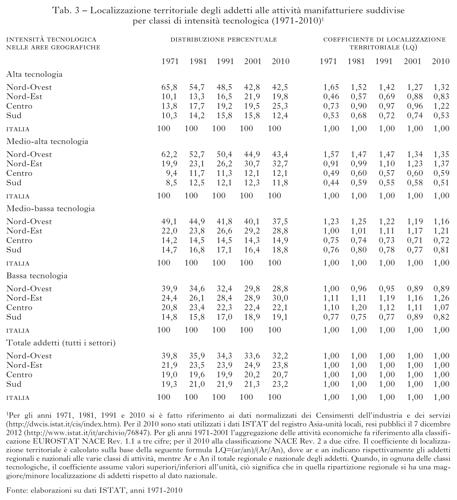

Ma dove sono localizzate le attività dell’alta tecnologia in Italia? La gran parte delle produzioni manifatturiere si concentra nelle regioni più sviluppate (tab. 3), mentre per i servizi la distribuzione territoriale risulta meno squilibrata (tab. 4).

Oltre il 60% degli occupati nelle manifatture high-tech sono localizzati nelle regioni settentrionali, e nei settori a medio-alta tecnologia si arriva al 76%. Emerge, in altri termini, una marcata specializzazione settoriale che può essere colta attraverso un indicatore sintetico, il coefficiente di localizzazione territoriale (LQ, Location Quotient) che, per il Nord-Ovest, mostra valori superiori all’unità in entrambi i macrosettori. I dati, tuttavia, segnalano anche una evidente tendenza alla riduzione della specializzazione di questa ripartizione territoriale. Nel 1971, infatti, il Nord-Ovest esprimeva quasi i due terzi degli addetti nazionali in entrambi i macrosettori, mentre oggi si colloca poco sopra il 40%. Questo decremento non è solo in termini percentuali ma anche in valori assoluti. Tra il 1971 e il 2001 (il periodo per il quale disponiamo di dati confrontabili) in questa ripartizione si è registrata una contrazione del 25% degli occupati nell’alta tecnologia e addirittura del 30% nella medio-alta tecnologia. Per quanto riguarda specificamente i comparti high-tech, la riduzione si è concentrata soprattutto nel settore dei computer e delle macchine per ufficio (che ha risentito della drastica ristrutturazione della Olivetti), con un calo degli addetti fino all’80% in Piemonte e al 50% in Lombardia.

Le regioni del Nord-Est, invece, hanno notevolmente aumentato la loro presenza nell’alta tecnologia, con una crescita degli occupati (tra il 1971 e il 2001) che è altre due volte e mezzo la loro consistenza iniziale. Pure le altre ripartizioni hanno registrato un incremento occupazionale che, a livello nazionale, si è attestato sul 16%. Si tenga presente che, nello stesso periodo, gli addetti complessivi alle attività manifatturiere sono calati del 4%.

Questi dati, perciò, evidenziano una diminuzione della polarizzazione regionale: la concentrazione regionale degli addetti high-tech ‒ rilevata mediante l’indice di Gini (che varia tra un minimo di 0 e un massimo di 100) – passa da un valore di 79 nel 1971, a uno di 63 nel 2001. All’inizio degli anni Settanta, le prime due regioni italiane (nell’ordine Lombardia e Piemonte) raccoglievano insieme il 64% degli occupati. Trent’anni dopo la quota si riduce al 41% e al secondo posto si trova il Lazio, mentre il Piemonte scivola in quarta posizione, sorpassato anche dal Veneto.

Questa ‘deconcentrazione regionale’, tuttavia, non deve oscurare la forte agglomerazione territoriale delle attività high-tech. Come si vedrà meglio più avanti, ancora oggi la stragrande maggioranza delle imprese e dei brevetti si concentra in un numero esiguo di poli urbani. Recenti indagini hanno consentito di approfondire meglio questo aspetto, analizzando l’innovazione nei settori dell’alta e medio-alta tecnologia a un livello subregionale, quello dei sistemi locali del lavoro. Questi sistemi vengono individuati dall’ISTAT sulla base del ‘pendolarismo casa-lavoro’: individuano cioè delle aree territoriali in cui si verifica un elevato ‘autocontenimento’ degli spostamenti quotidiani della popolazione per motivi di lavoro. Per rilevare le attività innovative sono state utilizzate le domande di brevetto depositate dalle imprese italiane tra il 1995 e il 2004 presso l’EPO.

I brevetti rappresentano un indicatore ormai consolidato nella letteratura scientifica (specialmente in quella economica) che studia l’output innovativo. Di questo indicatore sono state messe in evidenza non solo le potenzialità analitiche ma anche i limiti. Il principale difetto è quello di rilevare soprattutto le innovazioni più radicali e formalizzate e di celare la diversa propensione brevettuale dei settori produttivi. In altre parole, esso non consente di cogliere adeguatamente il tipo di innovazione incrementale diffusa nei settori più tradizionali e nelle imprese di minori dimensioni. La ricerca in questione, tuttavia, intendeva studiare proprio le dinamiche innovative di maggior rilievo nei settori dell’alta e medio-alta tecnologia, da qui la decisione di ricorrere all’indicatore brevettuale per invenzioni tutelate su scala europea.

Uno dei vantaggi di questo strumento risiede nella reperibilità di informazioni quantitative omogenee che consentono di effettuare analisi comparate tra diversi contesti mediante indicatori che rilevano ‘l’intensità brevettuale’ a livello territoriale e settoriale.

I risultati dell’indagine hanno messo in luce diversi elementi, solo in parte attesi (Imprese e territori dell’alta tecnologia, 2010). Il primo elemento è la forte rilevanza dei settori ad alta e medio-alta tecnologia nell’attività brevettuale italiana: rappresentano, rispettivamente, il 24% e il 50% del totale nazionale. Il secondo elemento è la prevalenza delle regioni più sviluppate, delle grandi città metropolitane e delle città medie della Terza Italia. In particolare, nell’alta tecnologia emerge il ruolo della Lombardia che rappresenta il 37% dei brevetti, seguita dal Lazio e dall’Emilia-Romagna con il 12% ciascuna. Nel complesso il Nord-Ovest esprime il 50% dei brevetti italiani, il Nord-Est il 23%, il Centro il 21% e il Sud appena il 6%.

La situazione appare invece meno polarizzata nella tecnologia medio-alta, dove la Lombardia (26%) e l’Emilia-Romagna (25%) hanno pressoché lo stesso peso. In questo caso il Nord-Ovest esprime il 38% dei brevetti nazionali, mentre cresce notevolmente il ruolo delle regioni della Terza Italia (Nord-Est più Centro, ad esclusione del Lazio), che raccolgono il 57% dei brevetti, mentre il Lazio (28%) e il Sud (3) assumono una posizione più marginale.

Sono soprattutto le grandi città metropolitane a generare la maggioranza dei brevetti high-tech. Milano, con oltre 2000 domande in entrambi i settori, esprime da sola circa il 30% del totale nazionale nell’alta tecnologia e il 17% nella medio-alta. Aggiungendo altre quattro città metropolitane del Centro-Nord (Torino, Bologna, Roma e Firenze) si raggiunge il 54% nel primo dei due macrosettori e il 41% nel secondo. Ciò detto, anche le città medio-grandi (oltre i 100 mila abitanti) rivestono un ruolo non secondario, assicurando una quota consistente dei brevetti EPO.

Il terzo elemento da sottolineare è la forte agglomerazione locale dell’innovazione. I sistemi leader dell’innovazione nella meccanica (il settore di punta della medio-alta tecnologia con circa un terzo dei brevetti italiani) e nell’alta tecnologia, pur rappresentando una quota ristretta dei sistemi locali del lavoro (poco più del 6%), rendono conto della stragrande maggioranza dei brevetti EPO: il 76% nella meccanica e l’84% nell’alta tecnologia. Il profilo socioterritoriale dei sistemi leader risulta però significativamente diverso nei due settori. Nell’alta tecnologia emerge una connotazione metropolitana, cioè un radicamento in città di grandi dimensioni, con una buona dotazione di università e di laureati, e un ruolo rilevante delle imprese più grandi e del terziario avanzato. Anche la qualità della vita e la presenza di beni collettivi locali appare elevata.

Pure nella meccanica emerge un contesto socio-istituzionale piuttosto qualificato, con una dotazione di infrastrutture superiore al dato medio nazionale. In questo caso, però, si nota un addensamento relativamente maggiore nelle regioni e nei sistemi produttivi manifatturieri della Terza Italia, con una presenza significativa delle medie imprese. La dimensione urbana gioca un ruolo importante ma – diversamente da quanto osservato per i sistemi dell’alta tecnologia – si registra una minore dotazione di servizi avanzati, di università e di laureati.

Cosa contraddistingue i sistemi leader dell’innovazione della meccanica e dell’alta tecnologia? Messi a confronto con altri sistemi economici locali di controllo – dotati di una buona dotazione imprenditoriale e produttiva nei due settori ma con una capacità brevettuale decisamente inferiore – ciò che differenzia maggiormente i sistemi leader rispetto agli altri è la qualità dei beni collettivi locali (A. Biagiotti, I sistemi locali leader nei brevetti, in Imprese e territori dell’alta tecnologia, 2010). Infatti, i sistemi locali appartenenti al gruppo di controllo (quelli con pochi brevetti) evidenziano un forte sottodimensionamento nelle reti telematiche, una minore dotazione di servizi e infrastrutture economiche e sociali, non solo rispetto ai sistemi leader ma anche alla media nazionale. In breve, la debole qualità del contesto socioistituzionale ostacola le potenzialità innovative di questi sistemi economici locali. Affinché si sviluppi un sistema locale fortemente innovativo è perciò necessaria, oltre a un’adeguata base economica e imprenditoriale, anche una forte struttura istituzionale di supporto: una buona dotazione di capitale umano e di centri universitari, una rete infrastrutturale sviluppata, servizi qualificati, una buona qualità della vita.

Ma come si sono formati i sistemi leader dell’alta tecnologia? Un’indagine condotta sulle città italiane dell’innovazione mette in luce sia il ruolo dell’eredità storica, sia l’iniziativa degli attori locali (Le città dell’innovazione, 2011). Lo studio ha individuato 34 poli urbani high-tech, che sono stati raggruppati in tre tipi distinti: a) le città metropolitane; b) le città medie universitarie; c) le piccole città. Questi 34 poli raccolgono l’ampia maggioranza delle attività dell’alta tecnologia italiana: pur rappresentando solamente il 5% dei sistemi locali del lavoro, con il 32% della popolazione italiana, concentrano oltre il 60% degli addetti dei settori high-tech e il 75% dei brevetti europei concessi a imprese italiane (A. Biagiotti, L. Burroni, N. Faraoni et al., I sistemi locali dell’alta tecnologia in Italia, in Le città dell’innovazione, 2011).

Per quanto riguarda i meccanismi generativi che hanno creato questi sistemi locali specializzati nell’alta tecnologia, vengono distinti due tipi di fattori: a) quelli di contesto (dotazioni naturali e storiche, economie esterne ecc.) a cui gli autori fanno riferimento parlando della «città sistema»; b) quelli di agenzia, maggiormente legati all’azione imprenditoriale (economica, scientifica e politica) e all’intervento intenzionale di attori pubblici e privati, che delineano i contorni della «città attore». I poli urbani dell’alta tecnologia nascono dall’intersezione della «città sistema» e della «città attore»: è dall’incontro tra alcuni attori innovativi e i fattori di contesto da essi attivati e valorizzati che nasce l’innesco di nuove attività ad alta tecnologia.

Una caratteristica generale di particolare rilievo, che riguarda soprattutto le città italiane (nello studio, infatti, vengono analizzate anche alcune città europee), è la centralità dell’azione imprenditoriale autonoma; cioè non influenzata (o solo scarsamente influenzata) da interventi di altri attori pubblici. L’azione imprenditoriale autonoma ‒ che rientra tra i fattori di agenzia – è comunque legata a elementi di contesto formatisi storicamente, e spesso ai processi di trasformazione o riorganizzazione di grandi imprese preesistenti. Ciò vuol dire che è soprattutto la città come sistema di dotazioni e relazioni più ricche e complesse, e di competenze preesistenti, ad alimentare la crescita dell’high-tech. Ma questo fattore – legato alle economie esterne formatesi storicamente – non porta necessariamente a fenomeni di innesco. Ci sono aree urbane – specie tra le città medie e quelle piccole – che hanno potenziali di contesto simili, ma dove il fenomeno dell’alta tecnologia non attecchisce o è marginale. Sono perciò i fattori di agenzia a fare la differenza: la presenza, cioè, di un’azione imprenditoriale autonoma e specifica che valorizza le risorse del contesto.

Le imprese dell’alta tecnologia

L’enfasi posta sulla dimensione territoriale e sistemica dell’innovazione non deve perciò indurre a trascurare la rilevanza delle strategie imprenditoriali. Come è stato rilevato, un errore comune a diversi approcci sistemici e istituzionali è quello di leggere il comportamento degli attori unicamente a partire dalle caratteristiche dei contesti in cui si muovono (M.S. Gertler, Rules of the game: the place of institutions in regional economic change, «Regional studies», 2010, 1, pp.1-15). Al contrario, le imprese possiedono una certa autonomia: non sono esclusivamente rule-takers ma anche rule-makers. Esse, infatti, derivano consistenti gradi di libertà rielaborando in maniera riflessiva il repertorio di capacità ed esperienze ereditato dal proprio passato, e questo in maniera in parte indipendente dal settore e dal Paese in cui operano. Suzanne Berger ha definito quest’approccio come il «modello delle eredità dinamiche» (How we compete, 2005, trad. it., Mondializzazione: come fanno per competere?, 2006).

Lo studio dell’innovazione, dunque, non può prescindere dalle scelte compiute dalle aziende, dalle loro strategie competitive e organizzative. Con riferimento a queste ultime, appaiono di grande interesse alcuni studi che legano la capacità innovativa delle imprese a specifiche soluzioni adottate al loro interno. Una ricerca condotta da Richard K. Lester e Michael J. Piore (2004) su alcune imprese nei settori della telefonia cellulare, degli apparecchi medici e dell’abbigliamento mostra che le innovazioni più rilevanti derivano da un approccio organizzativo e manageriale di tipo ‘interpretativo’. I due autori contrappongono due diversi approcci processuali al problem-solving delle imprese: uno è di tipo analitico, l’altro di tipo interpretativo. I processi analitici sono quelli che possono essere applicati quando le questioni da risolvere e i risultati possibili sono ben noti; i processi interpretativi, invece, sono più appropriati quando né le alternative decisionali né i risultati possibili sono conosciuti ex ante, per cui le soluzioni vanno ricercate esplorando la frontiera dell’innovazione.

In questo secondo caso l’attività di scoperta di nuove soluzioni procede attraverso ‘conversazioni interpretative’, dall’esito non prevedibile e non scontato a priori, tra persone che appartengono ad ambiti organizzativi e gruppi di lavoro differenti. L’attività manageriale, perciò, è orientata a promuovere scambi comunicativi aperti e a integrare risorse diverse, insomma a superare i confini conoscitivi e organizzativi prestabiliti. I risultati dello studio mettono in luce che la creazione di questi ‘spazi interpretativi’ – aperti al contributo di una pluralità di soggetti – producono le innovazioni più importanti per le aziende.

Anche gli studi condotti da D. Stark (2009) – attraverso ricerche etnografiche nel settore dei media e della finanza negli Stati Uniti e delle macchine utensili in Ungheria – evidenziano questa ‘dimensione interpretativa’ dell’innovazione. Specialmente quando le imprese si trovano a operare in ambienti competitivi caratterizzati da scenari di radicale incertezza. In questi contesti le prestazioni migliori vengono ottenute da organizzazioni ‘eterarchiche’, quelle cioé caratterizzate dal decentramento dell’autorità e da una pluralizzazione dei centri decisionali e dei criteri di valutazione che mette le imprese in condizione di sfruttare a proprio vantaggio l’incertezza, alimentando una continua capacità di innovazione. Queste organizzazioni tendono a generare sistematicamente e intenzionalmente al proprio interno situazioni problematiche, sia mettendo in discussione le routine organizzative, sia alimentando la compresenza e il confronto tra diversi criteri di valutazione, provenienti da unità e competenze diverse.

L’eterarchia, dunque, si pone come una strategia che tende a ‘organizzare la dissonanza’, ovvero a sfruttare l’intelligenza distribuita nelle organizzazioni, coordinandola, senza sopprimere la presenza di criteri diversi di valutazione e di valore, che anzi servono a creare nuove combinazioni produttive: in breve a innovare. Ciò implica: a) il coinvolgimento di una pluralità di unità nel processo di innovazione; b) il rafforzamento della loro interdipendenza operativa con un continuo monitoraggio reciproco; c) il decentramento dell’autorità decisionale e lo sviluppo di forme alternative di coordinamento, di tipo non-gerarchico, basate su una ‘responsabilità collaterale’ tra i gruppi di lavoro; d) una maggiore simultaneità delle fasi di ideazione ed esecuzione delle innovazioni.

Come osserva Stark, assumendo questa prospettiva analitica, la funzione imprenditoriale non si configura come l’attributo di un individuo (come nella riflessione di J. Schumpeter) o delle sue relazioni, ma come una proprietà dell’organizzazione stessa. La capacità imprenditoriale di generare innovazioni, infatti, si colloca nei punti di confine e di sovrapposizione tra reti e gruppi di lavoro, che possiedono conoscenze e criteri di valutazione distinti. La compresenza interattiva di elementi dissonanti, non consentendo il consolidamento di routine date per scontate, genera ‘frizioni creative’ che favoriscono la ricombinazione innovativa delle risorse.

Questa linea di riflessione che tende a recuperare l’autonomia analitica dei ‘fattori di agenzia’ – cioè le scelte fatte dal management – non significa però isolare le imprese dal contesto istituzionale in cui operano, ma piuttosto vedere come esse ne sfruttano le opportunità o ne compensano gli ostacoli attraverso le loro strategie e capacità relazionali, sviluppando reti di apprendimento interattivo. Al loro interno così come al loro esterno. Negli ultimi anni, infatti, è stato sottolineato lo sviluppo di forme organizzative non solo più flessibili ma anche più aperte verso collaborazioni con altri soggetti: imprese, università, agenzie locali ecc. L’aumento della complessità e dell’incertezza delle traiettorie tecnologiche, infatti, spinge alla condivisione dei costi e dei rischi dei processi innovativi. Anche perché nei settori dell’alta tecnologia questi ultimi dipendono sempre più da una molteplicità di soggetti che operano in diversi contesti. In altri termini, emerge una pluralizzazione e un decentramento delle fonti di conoscenza e innovazione, che spinge verso strategie organizzative e di management più aperte e collaborative verso l’esterno. Per questo motivo, gli innovation studies tendono a dedicare una crescente attenzione alle collaborazioni e ai network innovativi che coinvolgono una pluralità di organizzazioni (Powell, Grodal 2005).

La variabilità delle scelte operate dalle imprese – sia al loro interno sia verso l’esterno – aiuta perciò a rendere conto della forte eterogeneità di prestazioni che si osserva all’interno sia dei territori sia dei settori produttivi. Non tutte le imprese infatti riescono a rispondere alle sfide poste dal cambiamento tecnologico e dall’intensificazione della competizione su scala globale. Per quanto riguarda l’Italia, per es., recenti ricerche hanno sottolineato l’ampliamento del divario di produttività rispetto ai principali Paesi europei, ma anche la forte variabilità nei rendimenti delle imprese che è legata alla loro capacità innovativa.

Le imprese innovative

Il ruolo delle imprese altamente innovative nella crescita economica è ormai ampiamente riconosciuto nella letteratura internazionale. Ma su di esse, specialmente con riferimento all’Italia, sappiamo relativamente poco. In generale, le aziende italiane investono poche risorse nelle attività di ricerca e sviluppo (la metà della media europea) e fanno un uso limitato degli strumenti di tutela della proprietà intellettuale. Sappiamo, però, che le aziende innovative brevettano di più delle altre (13% vs 2%) e hanno performance migliori (ISTAT, Rapporto annuale 2009, 2010, pp. 167-168). Per approfondire gli aspetti distintivi di queste realtà più innovative è stata condotta una indagine sulle imprese italiane con brevetti europei.

Per individuare l’universo di riferimento sono stati presi in considerazione 5313 brevetti concessi tra il 1995 e il 2004 dall’EPO ad assegnatari italiani nei settori dell’alta tecnologia e della medio-alta tecnologia (limitatamente alla meccanica). Su questa base è stata ricavata una lista di circa 1500 imprese (imprese EPO) a cui è stato somministrato un questionario per via elettronica; la rilevazione è stata effettuata nella primavera del 2010, utilizzando il metodo CAWI (Computer Assisted Web Interviewing). L’indagine intendeva rispondere ai seguenti tre quesiti: Quali sono le caratteristiche distintive delle imprese EPO? Come organizzano le attività innovative? Che relazione esiste tra queste ultime e i rendimenti economici?

Il profilo delle imprese EPO

Le aziende che hanno risposto al questionario – in tutto o in parte – sono 407, per un totale di 1478 brevetti e una media di 3,6 a testa. La loro provenienza territoriale è quella delle zone più sviluppate del Paese. Il 43% sono localizzate nel Nord-Ovest e il 50% nelle aree del Centro e del Nord-Est. Le aziende della meccanica, che rappresentano quasi i tre quarti del totale, tendono a concentrarsi maggiormente nelle regioni della Terza Italia.

Il profilo anagrafico e strutturale evidenzia la solidità delle imprese EPO. Quasi l’80% sono attive da oltre vent’anni. Circa la metà sono di dimensioni medio-grandi (oltre i 50 addetti), hanno un discreto giro di affari (oltre 10 milioni di euro di fatturato) e un’elevata produttività del lavoro (il fatturato per addetto si aggira intorno ai 257.000 euro). Perlopiù sono imprese che si rivolgono ai mercati nazionali e internazionali offrendo – soprattutto nel settore meccanico – beni intermedi e strumentali (componenti e macchinari) che altre aziende utilizzano per la produzione di merci destinate ai consumatori finali.

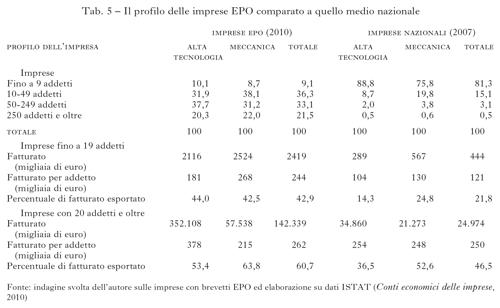

Gli ambiti in cui operano sono caratterizzati da un’elevata concorrenza e da una radicale incertezza. Nella meccanica si tratta di una incertezza di mercato, legata all’instabilità della domanda, mentre nell’alta tecnologia di una incertezza tecnologica, connessa al ritmo accelerato di cambiamento delle conoscenze e delle tecniche produttive. Il capitale umano è la risorsa chiave per fronteggiare questi scenari molto competitivi. Emerge, infatti, un profilo altamente qualificato degli addetti. Il 49% degli imprenditori sono laureati e la metà dei dipendenti possiede un diploma oppure un titolo di studio superiore. Alla formazione interna, inoltre, viene dedicata molta attenzione. Nel complesso si tratta di aziende solide e con buone prestazioni produttive. Per rendersene conto basta comparare il loro profilo con quello medio presente negli stessi settori a livello nazionale (tab. 5).

Tra le imprese EPO, le microaziende con meno di 10 addetti risultano fortemente sottorappresentate: sono appena il 9% mentre in Italia oltrepassano l’80%. Viceversa quelle medie e grandi (oltre i 50 addetti) sono sovrarappresentate: costituiscono il 55% contro un valore medio italiano che sfiora appena il 4%. A parità di dimensioni, inoltre, hanno prestazioni nettamente superiori, in termini sia di fatturato sia di produttività del lavoro e di capacità di esportazione. Il divario risulta particolarmente significativo per le imprese più piccole. Quelle con meno di 20 addetti hanno un fatturato sei volte superiore rispetto alle altre aziende italiane operanti negli stessi settori, una produttività del lavoro e una quota di export che è quasi il doppio. Sono prestazioni di tutto rilievo, che mettono in luce un’elevata capacità competitiva legata – come vedremo – all’innovazione.

Le attività di ricerca

Le imprese EPO investono molto in ricerca e sviluppo (R&S). Mediamente vi dedicano una quota del fatturato pari al 5% nella meccanica e al 7% nell’alta tecnologia. Si tratta di risorse considerevoli, soprattutto per quanto riguarda il primo dei due settori. Per apprezzarne la consistenza, si tenga presente che nella gran parte delle economie avanzate le spese per l’innovazione si aggirano intorno all’1-2% del fatturato delle imprese e che la quota destinata specificamente alla R&S ne rappresenta circa la metà (Organization for economic cooperation and development - OECD, Measuring innovation. A new perspective, 2010, p. 78).

Il lavoro di ricerca viene svolto attraverso degli appositi team di progetto, presenti nel 79% delle imprese EPO. In media operano cinque team per ogni azienda, ma nei due terzi dei casi (specialmente nelle aziende minori) non si supera le tre unità.

Il lavoro dei team viene supervisionato da figure dirigenziali che assicurano il coordinamento e l’integrazione dei vari progetti. L’organizzazione di questi team segue un modello preciso, improntato alla coesione e alla flessibilità: il coordinamento da parte di una o poche persone si accompagna, per quanto riguarda i ricercatori, a una forte autogestione del loro lavoro. Si tratta cioè di piccoli gruppi di lavoro, fortemente coesi, all’interno dei quali i ricercatori godono di un’ampia autonomia nello svolgimento dei propri compiti.

Le discussioni informali con i colleghi ‒ specialmente con quelli occupati nella stessa azienda – rivestono un ruolo particolarmente importante. Questi dialoghi continui rappresentano l’ingrediente nascosto di quella che si potrebbe definire come la ‘dialettica della scoperta’. Si tratta di una trama sottile di conversazioni (più o meno formalizzate), scambi di idee, discussioni animate, talvolta scontri, ma anche divertimento, che guida il lavoro di gruppo fino all’invenzione (che può essere o meno brevettata) I seguenti brani d’intervista sono tratti da una indagine condotta nel 2009 sugli inventori delle imprese EPO (Invenzioni e inventori in Italia, 2010).

«Queste discussioni, di solito, […] non sono mai organizzate. Avvengono a mensa, o dopo le 17.00, o davanti a una pizza e parliamo di come dovrebbe essere fatta questa macchina qua» (Mario S., intervista del settore meccanico).

«In generale noi utilizziamo molto quelli che sono i meeting proprio per far venir fuori delle idee. Io dico quello che ho fatto ... ma non mi è venuta in mente una cosa. Tu invece vedi quello che io ho fatto, ti viene in mente una cosa e fai il suggerimento. Magari io prendo quel suggerimento, lo elaboro, lo modifico, oppure lo applico semplicemente perché mi sembra buono, e quindi nasce una nuova molecola che guarda caso è più attiva e quindi va incontro alle nostre esigenze» (Italo B., intervista del settore farmaceutico).

«Fondamentalmente eravamo noi due a pensare come fare […] con delle litigate inenarrabili, ma costruttive, cioè di quelle discussioni anche a voce alta, con le scommesse su chi dovesse portare le paste. [Una volta] bisognava capire come riuscire a fare certe operazioni, con certi ingombri e... tra me e lui iniziammo a parlare della fattibilità di quest’oggetto [...]. Lui inizia a sfidare, si fa così, io ho fatto qualche provina, va beh, è andata così […] alla fine le paste le ha portate lui. Ora questo aspetto c’è meno, devo dire la verità, però allora c’era. Questo aspetto era faticoso ma anche divertente» (Fabrizio T., intervista del settore meccanico).

Queste conversazioni accompagnano il processo di scoperta sia nella fase generativa delle invenzioni, sia nei momenti successivi di verifica e messa a punto dell’idea nuova maturata nel momento cruciale dell’insight (fase apicale del processo creativo e di scoperta).

«Le conversazioni con gli altri sono importanti nella fase in cui hai già una mezza idea. Cioè mi spiego: quando nasce un’idea non nasce subito finita, a colori e con i dettagli. Nasce una roba nebulosa e confusa che non puoi rappresentare o costruire. Allora c’è una fase in cui questa roba nebulosa e sfocata la devi mettere a fuoco. Parlare con gli altri è molto utile per far passare questa idea dalla fase della nebulosa alla fase in cui diventa chiara e definita. Perché quando tu parli con un altro e gli dici, qua metto una leva, la leva deve essere coerente con quello che intendo fare, tu piano piano cambi lo stato nebuloso, no? Cioè la discussione è molto importante. È chiaro che devi avere delle persone che sanno ascoltarti. E io questo qualcuno c’è l’ho. Ogni tanto lui passeggia in bicicletta, io passeggio con il mio cane, e intanto si discute» (Mario S., intervista del settore meccanico).

A essere importante, comunque, non è soltanto il continuo confronto con i colleghi con cui si lavora a stretto gomito, ma anche la collaborazione e la circolazione delle informazioni attraverso i vari team presenti nella stessa organizzazione. E questo richiede una specifica cultura aziendale e un approccio organizzativo capace di generare giochi a somma positiva e alimentare la fiducia reciproca, in modo da evitare quella che uno degli intervistati definisce come la trappola dei ‘cassetti chiusi’.

«I rapporti che uno ha in ufficio sono importanti. Devono essere dei rapporti tranquilli […] perché non riesci a rendere al meglio distratto da altre problematiche che non siano quelle di sviluppare nuove idee, di sviluppare un modo migliore di lavorare, di raggiungere determinati obiettivi. Invece se l’ambiente è stimolante nel senso che ti aiuta a raggiungere gli obiettivi, dandoti una certa sicurezza, collaboratori che non ti remano contro, che ti aiutano a risolvere i problemi, che se uno ha un’idea non se la tiene per sé ma la rende disponibile agli altri […] allora tutto questo è importante […]. Non ci devono essere le politiche dei cassetti chiusi. Con le politiche dei cassetti chiusi si fa ben poco» (Ettore D., intervista del settore meccanico).

«Sia in Montedison che in Farmitalia [c’erano] sempre discussioni continue. […] Assieme ai laboratori si cercava di fare e poi si ritornava e si ridiscuteva. Ed è stato un grosso aiuto. Penso agli anni di Farmitalia sono stati utilissimi per questo, perché c’era un dialogo continuo. […] In uno stesso laboratorio potevano anche trovarsi persone che lavoravano a progetti di tipo diverso, però c’era sempre una discussione continua» (Antonino S., intervista del settore farmaceutico).

Accanto a questi elementi, tuttavia, non va neppure dimenticato il ruolo giocato dalla pluralità delle competenze e delle conoscenze disponibili. Le risorse di varietà, infatti, sono cruciali per il buon esito delle invenzioni e per il loro sviluppo successivo. Nel 59% dei casi le competenze dei ricercatori vengono definite come affini: tutti i componenti del team appartengono allo stesso settore scientifico, ma con specializzazioni piuttosto differenziate. Nel 30% delle imprese, invece, le competenze risultano fortemente eterogenee e vedono la collaborazione di ricercatori appartenenti a diversi comparti scientifico-tecnologici. Infine, nel restante 11% dei casi operano team con competenze molto omogenee.

La varietà delle competenze interne influenza l’absorptive capacity dei team di progetto e più in generale delle imprese (W. Cohen, D. Levinthal, Absorptive capacity. A new perspective on learning and innovation, «Administration science quarterly», 1990,1, pp.123-33). La presenza di una pluralità di specializzazioni, infatti, aumenta la loro capacità di assorbire informazioni provenienti dall’esterno. Per acquisire le conoscenze che sono loro utili le imprese fanno ampio ricorso a diverse fonti di informazione: alcune provengono dalla stessa impresa o dalle aziende del gruppo (fonti interne); altre derivano dalle relazioni con i fornitori, i clienti, le imprese concorrenti ecc. (fonti esterne di mercato); altre infine discendono dai rapporti con gli istituti di ricerca, le università, i consulenti ecc. (fonti esterne tecnico-scientifiche). In generale le imprese usano soprattutto i primi due tipi di canali. Ciò che le differenzia maggiormente però è l’utilizzo di conoscenze provenienti dalla comunità scientifico-tecnologica, che risulta superiore non solo nei settori dell’alta tecnologia e nelle imprese più grandi, ma anche in quelle con una maggiore dotazione di ricercatori e con competenze più differenziate nei team di progetto. Questi ultimi elementi risultano particolarmente discriminanti per le piccole e medie imprese, condizionandone in positivo le prestazioni.

Le risorse interne di varietà (estensione e pluralità di competenze) influenzano in maniera significativa la capacità innovativa. In generale, un deficit di varietà ostacola non poco la produzione di idee nuove e realmente creative, che richiedono oltre all’affiatamento del team, modelli organizzativi che consentano la circolazione di conoscenze di tipo diverso, provenienti dall’interno e dall’esterno dell’azienda.

Le aziende più innovative sono quelle dove «le informazioni girano, sia in verticale che in orizzontale. E quindi i team, l’ambiente di ricerca e sviluppo, l’ambiente dell’ingegneria, devono conoscere il numero maggiore di informazioni. Direi che devono essere messi anche a conoscenza dello stato dell’arte della concorrenza. […] Il successo è informazione più integrazione, perché a volte conoscenze e competenze opposte creano la soluzione. [Per questo le relazioni] devono essere, secondo me, poco formali. Cioè le gerarchie ci vogliono, però ci vogliono delle relazioni di base dove la formalità non è una regola. I momenti di lavoro devono essere spezzati, per creare discontinuità nelle routine; e questo genera stress, genera idee... anzi direi che le idee nascono sotto stress. Parliamo di sviluppi non solo incrementali del processo produttivo innovativo ma anche di un certo livello. Sto parlando di idee che tutelano lo sviluppo industriale per almeno un decennio. E per questo servono team di conoscenze e competenze diverse» (Fiorenzo D., intervista del settore meccanico).

Come si vede queste osservazioni sono fortemente sintoniche con l’approccio interpretativo al problem solving, sottolineato da R.K. Lester e M.J. Piore e con le forme organizzative eterarchiche descritte da D. Stark. Confermano anche i risultati delle ricerche condotte sui contesti organizzativi che facilitano la realizzazione di scoperte scientifiche di grande rilievo (R. Hollingsworth, E.J. Hollingsworth, Hage 2008). Questi studi, infatti, sottolineano l’importanza di alcuni fattori: a) la presenza all’interno della stessa organizzazione di una varietà di competenze scientifiche e di ricerca; b) un buon livello di comunicazione e di integrazione sociale tra scienziati e specialisti; c) di una leadership organizzativa dotata sia di visione strategica che di capacità di guida e coordinamento; d) una buona flessibilità dei team di ricerca e una certa autonomia rispetto all’organizzazione di appartenenza. Anche perché spesso le invenzioni di maggiore successo sono proprio quelle che derivano da una logica di serendipity, ovvero da qualcosa di inaspettato che non sarebbe mai emerso qualora l’inventore avesse seguito un percorso di ricerca strettamente e rigidamente preordinato dall’alto.

Le partnership innovative

Come già detto, però, la flessibilità organizzativa e le competenze interne non bastano da sole a garantire buone prestazioni innovative. A partire dalla metà degli anni Novanta gli studi sull’innovazione hanno mostrato un interesse crescente per le relazioni interorganizzative a causa della crescita esponenziale dei rapporti di collaborazione tra le imprese, che hanno interessato soprattutto i settori dell’alta tecnologia (J. Hagedoorn, Inter-firm R&D partnerships: an overview of major trends and patterns since 1960, «Research policy», 2002, 31, pp. 479-92).

In altri termini, molte imprese hanno iniziato ad applicare quella che è stata definita come una strategia di open innovation. Si tratta di un modello imprenditoriale che incarna un nuovo paradigma innovativo contrapposto al modello chiuso di innovazione tipico delle imprese verticalmente integrate (H.W. Chesbrough, Open innovation, 2003). In queste ultime la ricerca era condotta esclusivamente nei laboratori dell’impresa e portava allo sviluppo interno di prodotti, poi commercializzati attraverso la propria rete di distribuzione. Al contrario, nel modello aperto di innovazione il management promuove flussi di conoscenze in entrata e in uscita per accelerare l’attività innovativa ed espandere il mercato dei propri prodotti. Le imprese cioè si aprono verso le idee e le collaborazioni esterne sia per generare e sviluppare le proprie innovazioni che per commercializzarle. Si tratta perciò di un modello innovativo orientato al mercato e alla creazione di valore per l’impresa, che parte dal presupposto che la conoscenza utile a tale scopo è ormai dispersa tra una pluralità di attori diversi. Questo implica un’apertura dei confini e lo sviluppo di partnership esterne.

Tali fenomeni risultano particolarmente presenti nei settori dell’alta tecnologia, specialmente nella fase esplorativa di una nuova tecnologia. In queste fasi gli attori economici possono decidere di collaborare – talvolta anche prendendo parte a comunità di open innovation (cioè attraverso modalità non commerciali) – grazie all’azione di tre fattori: grandi potenziali di apprendimento, per cui la condivisione delle conoscenze aumenta i vantaggi per tutti; bassi costi-opportunità, ovvero assenza di perdite consistenti derivanti dalla condivisione delle informazioni nella fase precommerciale; presenza di benefici selettivi, grazie alla reputazione acquisita, alla possibilità di orientare la traiettoria tecnologica in direzioni favorevoli ai propri interessi, alla opportunità di sviluppare beni complementari, e altro ancora (M. Osterloh, S. Rota, Open source software development - Just another case of collective invention?, «Research policy», 2007, 2, pp. 157-71).

In Italia queste strategie collaborative nelle attività di ricerca e innovazione sono molto diffuse tra le imprese EPO. Quasi tutte hanno almeno una partnership innovativa con altre aziende (prevalentemente di piccole e medie dimensioni) e/o con università e centri di ricerca. La gran parte di queste collaborazioni si avvalgono di ‘reti lunghe’ (extraregionali) che consentono di acquisire conoscenze e competenze non ridondanti, cioè risorse e informazioni diverse rispetto a quelle già in possesso dell’impresa o che non sono reperibili nel contesto circostante.

Il 42% delle aziende ha collaborazioni con imprese nazionali e il 34% con imprese straniere; il 34% con università o centri di ricerca nazionali e il 17% con università o centri di ricerca esteri. Questo non significa però che i rapporti con le imprese e le università locali/regionali risultino poco consistenti: il 48% ha almeno una collaborazione di questo tipo. Le reti lunghe non vanno perciò contrapposte a quelle corte poiché le une coesistono con le altre e si alimentano a vicenda.

Allo stesso modo sarebbe un errore identificare queste partnership innovative, che veicolano risorse di varietà, con rapporti regolati esclusivamente da logiche economiche e di mercato. Agli intervistati è stato chiesto di classificare le partnership innovative con le altre imprese, distinguendo quelle con cui hanno relazioni di tipo occasionale basate esclusivamente su una logica di mercato (legami deboli), da quelle con cui hanno relazioni consolidate nel tempo e dove la fiducia gioca un ruolo di primo piano (legami forti). Nei due terzi dei casi è proprio questo secondo tipo di legami a prevalere. E ciò a prescindere dai settori, dalle dimensioni delle imprese e dalla localizzazione geografica dei partner.

Il punto però da sottolineare maggiormente è la pervasività delle partnership innovative, che rappresentano un elemento fortemente distintivo delle imprese EPO. Infatti, il 59% di esse ha almeno una collaborazione con altre aziende; il 54% con un centro di ricerca o una università. Nel complesso, il 70% delle imprese EPO ha instaurato almeno una partnership innovativa. Sono dati straordinariamente elevati, come emerge chiaramente dal confronto con i valori della media nazionale. In Italia, infatti, solamente il 13% delle imprese innovative possiede accordi di cooperazione per l’innovazione con partner esterni: si tratta della percentuale più bassa in Europa, dove in media si registrano percentuali del 25%. Solamente il 5% delle imprese italiane collabora con università o altri centri di ricerca pubblici, e il 7% con società di consulenza o laboratori privati. Anche in questo caso si tratta di valori inferiori alla media europea, dove si raggiunge rispettivamente l’11% e il 10%. Le percentuali salgono nell’alta tecnologia, ma anche in questi settori l’Italia rimane agli ultimi posti nella graduatoria europea. Inoltre, le imprese che collaborano con partner stranieri sono un numero estremamente ridotto (6%), con percentuali superiori nella meccanica (11%), nella farmaceutica (10%), nei computer ed elettronica (21%). I dati sono ricavati dall’indagine ISTAT sull’innovazione delle imprese italiane con più di 10 addetti, condotta nell’ambito della settima rilevazione europea CIS 2010 (Community Innovation Survey). I dati europei sono tratti da EUROSTAT, Science, technology and innovation database (http://epp.eurostat.ec.europa.eu/portal/page/science technology innovation/data/database).

Le reti di apprendimento interattivo, che come abbiamo detto distinguono le imprese EPO, non vanno comunque isolate dalle caratteristiche interne di queste ultime, poiché incidono sulla loro performance solamente attraverso la mediazione di precise strategie organizzative. Ciò emerge chiaramente mediante un indice che rileva l’integrazione strategica delle imprese. Tale indice tiene insieme due dimensioni ricavate da un’analisi fattoriale: da un lato la dotazione di laureati e di attività formative interne (capitale umano); dall’altro l’autonomia dei team di ricerca e dei ricercatori, unita a un forte coinvolgimento degli addetti negli obiettivi dell’impresa (flessibilità e coesione organizzativa). Punteggi elevati sull’indice di integrazione strategica si associano ‒ a parità di settore – a un numero maggiore di partnership innovative e a migliori performance economiche. In presenza di bassa integrazione strategica, invece, le aziende con partnership innovative mostrano prestazioni simili a quelle che non hanno alcun accordo di collaborazione esterna.

Le attività d’innovazione

Le attività di ricerca e sviluppo svolte dalle imprese EPO hanno perlopiù dei ritorni economici positivi. Quasi un terzo del loro fatturato, infatti, deriva dai prodotti brevettati. Non esiste, tuttavia, un legame automatico tra la ricerca, la brevettazione, l’innovazione e il suo rendimento economico. L’attività brevettuale viene spesso assunta come proxy dell’output innovativo. In realtà, coglie soprattutto l’attitudine delle imprese alla ricerca. In primo luogo, ne rileva la capacità tecnologica e l’output inventivo e, in secondo luogo, le strategie competitive (non tutti i brevetti infatti vengono commercializzati, poiché talvolta servono a bloccare la concorrenza più che a innovare). È bene perciò tenerla distinta dall’innovazione aziendale, ovvero dall’introduzione di nuovi prodotti e nuove soluzioni tecnologiche di processo, organizzative e di mercato dirette a migliorare le capacità competitive e la posizione di mercato delle imprese.

Tra l’attività inventiva e il suo sfruttamento commerciale esiste un rapporto complesso. La realizzazione produttiva di un’invenzione richiede una delicata fase d’implementazione che possiede una logica del tutto autonoma. L’innovazione si configura come un processo a catena, che lega in maniera bidirezionale la ricerca e la produzione di nuovi beni o servizi. In altri termini, l’innovazione aziendale rappresenta il nesso di congiunzione tra le attività di exploration condotte dall’impresa ‒ mirate alla scoperta di nuove e originali soluzioni di prodotto o di processo – e quelle successive di exploitation che si condensano nelle fasi produttive e di mercato.

Ciò detto, accanto alla ricerca, le imprese EPO realizzano anche molte innovazioni. Nell’ultimo triennio quasi tutte hanno introdotto sul mercato un nuovo prodotto o servizio (89%); quasi i tre quarti un’innovazione di processo (71%) e organizzativa (74%); la metà un’innovazione nel marketing (50%). Anche in questo caso si tratta di valori straordinariamente elevati se si considera che, tra il 2008 e il 2010, solamente il 31% delle imprese italiane con più di 10 addetti ha realizzato una qualche innovazione di prodotto/servizio o di processo (media europea 39%). A livello nazionale le percentuali crescono considerevolmente nei settori dei «computer, dei prodotti elettronici e delle apparecchiature di precisione» (48%), della meccanica (62%) e della farmaceutica (71%), ma rimangono comunque molto al di sotto dei valori riscontrati tra le imprese EPO con più di 10 addetti, dove si raggiunge addirittura il 95%. Un ultimo elemento da rilevare è che laddove nelle inchieste CIS, condotte su scala europea, si osserva una notevole variabilità nella capacità innovativa legata alle dimensioni aziendali, questo invece non si verifica tra le imprese EPO.

Le prestazioni economiche

Vediamo, infine, le prestazioni di mercato di queste aziende. Nonostante la crisi economica, nel triennio di riferimento della ricerca (2007-2009) le imprese EPO hanno registrato mediamente dei rendimenti positivi: gli addetti sono cresciuti dell’8% e il fatturato del 19%. Il fatturato è rimasto stabile solamente nel 2009. Si tenga presente che, nello stesso periodo, le imprese industriali italiane hanno rivelato un pesante arretramento: nel primo semestre del 2009 l’indice della produzione industriale è calato del 23%, con un picco del 36% nel settore della fabbricazione di macchinari e apparecchiature meccaniche; nel secondo semestre il calo è risultato minore ma comunque significativo (rispettivamente −14% e −28%).

Una nuova ricerca, di tipo panel, condotta negli ultimi mesi del 2012, sulle stesse aziende che avevano già risposto al questionario del 2010, conferma le buone prestazioni delle imprese EPO. Solamente il 6% di esse ha cessato le attività. Tutte le altre imprese che hanno accettato di rispondere al nuovo questionario (155 aziende, pari al 40,3% del campione precedente) hanno continuato a svolgere attività innovative registrando buoni risultati economici: il 41% ha incrementato significativamente le risorse destinate alla ricerca e sviluppo; il 45% ha accresciuto il fatturato e il 19% lo ha mantenuto stabile; il 45% ha aumentato gli addetti e il 49% ha preservato i livelli precedenti (solo il 6% ha ridotto il personale).

Le imprese EPO, dunque, hanno tenuto bene anche nel periodo peggiore della crisi economica internazionale. Tra le oltre 400 aziende che avevano risposto alla prima rilevazione, tuttavia, si rileva un’accentuata eterogeneità di prestazioni, soprattutto per quanto riguarda il fatturato. Quelle che hanno risentito maggiormente della crisi sono le imprese della meccanica, le più grandi e le più esposte ai mercati internazionali. Viceversa quelle piccole e medie – specialmente nei settori dell’alta tecnologia – mostrano risultati migliori.

Questo elemento in parte deriva dalle caratteristiche stesse dell’indice utilizzato che, oltre a un dato di stock (la produttività del lavoro), tiene conto anche di due dati di flusso: la variazione del fatturato e della produttività. È evidente che per le piccole e medie imprese risulta più agevole ‒ in caso di risultati positivi di mercato – avere delle forti variazioni percentuali rispetto ai livelli di partenza. Anche tra queste ultime, tuttavia, affiora una notevole varietà di rendimenti e soprattutto una debole relazione con le prestazioni innovative. I fattori che spiegano la performance economica e quella innovativa sono, infatti, significativamente diversi.

La capacità di realizzare un elevato output d’innovazione si richiama alla componente tecnico-scientifica dell’impresa: a elevati livelli d’istruzione tra i dipendenti; alla presenza di un discreto numero di ricercatori; a buoni rapporti interni di collaborazione; alla circolazione di conoscenze non ridondanti acquisite mediante fonti esterne; a un ricco tessuto di partnership innovative. A queste caratteristiche, vanno poi aggiunte un’origine relativamente recente delle aziende e una strategia brevettuale chiaramente mirata allo sfruttamento produttivo delle scoperte realizzate.

Nel caso della performance economica, invece, insieme ad alcune delle variabili prima ricordate, diventano rilevanti anche altri elementi, maggiormente connessi alle scelte organizzative e imprenditoriali. Contano le dimensioni aziendali e la capacità competitiva: in particolare la proiezione sui mercati extraregionali, nonché l’abilità nell’agganciare la domanda delle amministrazioni pubbliche (soprattutto per le imprese medio-grandi), delle grandi aziende (per le piccole imprese) e dei consumatori finali. Così come è rilevante il successo commerciale di uno dei brevetti ottenuti. Ma ciò che conta maggiormente è la strategia organizzativa. Tra le imprese dotate di un’elevata integrazione strategica (alto capitale umano, flessibilità e coesione organizzativa) si registra una percentuale di buone performance pari al 63%, quasi venti punti in più rispetto a quella delle altre aziende (46%).

Le complementarità radicate dell’innovazione

I risultati delle indagini sulle imprese EPO forniscono una chiara risposta alle domande che ci siamo posti all’inizio sulle loro caratteristiche distintive e sulle modalità d’innovazione. Proviamo a riassumerle e sintetizzarle. In primo luogo, sono realtà produttive solide che fronteggiano mercati altamente competitivi. Nella maggioranza dei casi si tratta di imprese medio-grandi che operano da molti anni all’interno di scenari connotati da una forte incertezza: un po’ per la concorrenza che devono fronteggiare; un po’ per il rapido cambiamento tecnologico, un po’ per l’instabilità della domanda. In secondo luogo, sono imprese altamente innovative. Si tratta di aziende ad alta intensità di ricerca che realizzano molte innovazioni per il mercato. In terzo luogo, sono imprese fortemente embedded (radicate). L’incertezza degli scenari competitivi, infatti, viene fronteggiata attraverso il radicamento sociale delle loro attività.

Uno degli elementi che caratterizza maggiormente le imprese EPO sono le reti di apprendimento interattivo. Le partnership innovative con università e altre imprese risultano generalizzate, così come lo è l’utilizzo di fonti esterne d’informazione. A ciò va aggiunto, come già detto, che il radicamento dell’innovazione ha anche una chiara matrice territoriale. Le imprese EPO sono molto agglomerate nei centri urbani. La maggior parte di esse proviene dai sistemi innovativi leader della meccanica e dell’alta tecnologia, che esprimono la stragrande maggioranza delle attività brevettuali italiane nei due settori. Si tratta di aree economicamente prospere, con una dotazione di infrastrutture e una qualità della vita superiore alla media nazionale. In altri termini, queste imprese operano in centri urbani qualificati non solo sotto il profilo economico-produttivo, ma anche dal punto di vista della dotazione di beni collettivi locali.

Ciò detto gli spillovers conoscitivi da cui le imprese EPO traggono i loro vantaggi competitivi, non sono confinati esclusivamente all’interno della dimensione locale. Quelle con le migliori performance innovative, infatti, riescono a coniugare i vantaggi derivanti dalle reti corte (locali e regionali) con quelli delle reti lunghe (extraregionali). Mostrano cioè una elevata capacità di proiettarsi oltre il loro territorio di appartenenza. Non solo sul fronte dei mercati ma anche su quello delle relazioni di collaborazione e apprendimento. Anche le reti lunghe, comunque, risultano socialmente radicate. La gran parte delle partnership innovative, infatti, non risponde a una logica puramente economica e di mercato, bensì è fondata su collaborazioni durature in cui i legami sociali giocano un ruolo di grande rilievo.

Nella letteratura è stato spesso sottolineato che l’innovazione, specialmente nei settori dell’alta tecnologia, richiede una organizzazione ‘per progetti’, con la costituzione di team ad hoc che si configurano come ‘sistemi temporanei’ di relazioni (R.A. Goodman, Temporary systems, 1981). Nel caso delle partnership interorganizzative, però, questa specifica forma di collaborazione ‒ fondata su una stretta interazione e interdipendenza all’interno dei gruppi di lavoro – poggia anche sulla reputazione di competenza e di affidabilità acquisita nel tempo dai vari partner. In altri termini, queste ‘collaborazioni temporanee’ affondano le loro radici nelle pratiche ricorrenti di cooperazione tra le imprese (G. Grabher, Cool projects, boring institutions, «Regional studies», 2002, 36, 3, pp. 205-14). A conferma di ciò, dalla nostra ricerca emerge chiaramente il ruolo predominante dei legami forti nella strutturazione delle partnership innovative, locali ed extralocali; e questa architettura relazionale si riscontra sia tra le imprese della meccanica che tra quelle dell’alta tecnologia. L’importanza del sapere tacito, ma anche i rischi di opportunismo legati all’utilizzo di conoscenze più codificate, rendono infatti le dimensioni fiduciarie particolarmente rilevanti per questo tipo di transazioni.

Un ulteriore aspetto da sottolineare è la rilevanza delle dimensioni socio-organizzative per l’innovazione. Una organizzazione che supporta con mezzi adeguati i propri team, lasciando però loro piena indipendenza, così come un gruppo di lavoro coeso e con competenze variegate, basato su modi di coordinamento flessibili, capaci di coniugare direzione della ricerca e autonomia dei ricercatori, sono fattori che migliorano significativamente la prestazione innovativa. Quest’ultima, perciò, non dipende esclusivamente dalle caratteristiche dei singoli ricercatori e neppure dalla semplice sommatoria di quelle del team di progetto. Piuttosto si manifesta come proprietà emergente da interazioni di gruppo, spesso di tipo informale, favorite da un’appropriata forma organizzativa. Si tratta di osservazioni in linea con le riflessioni di R.K. Merton sulla sociologia della scienza, laddove rileva la necessità di superare una prospettiva esclusivamente psicologica per capire i fenomeni di serendipity, ovvero l’emergere di un risultato di ricerca «imprevisto, anomalo e strategico». Merton osserva che questo tipo di scoperte ‒ importanti e inaspettate – sono favorite da particolari contesti organizzativi. Microambienti sociocognitivi dove si realizza una sorta di «serendipity istituzionalizzata», grazie a un’ampia libertà di indagine e frequenti occasioni di interazione informale tra ricercatori appartenenti a diversi ambiti disciplinari (Merton 2002, p. 364).

L’ultimo elemento che distingue le imprese EPO sono le loro elevate prestazioni economiche. Si tratta di aziende con alti livelli di fatturato, di produttività e di esportazioni, che hanno mostrato un discreto dinamismo anche durante gli anni più difficili della crisi economica internazionale. Venendo dunque alla terza domanda che ci eravamo posti, ovvero alla relazione esistente tra l’innovazione e i rendimenti delle imprese EPO, non c’è dubbio che un nesso esista. Tuttavia, il legame non è automatico. Come abbiamo detto, tra le imprese EPO si riscontra un’elevata eterogeneità di prestazioni economiche. Queste ultime dipendono da competenze produttive, manageriali e di mercato che non sono necessariamente associate alle competenze tecnico-scientifiche e alle capacità innovative presenti all’interno delle imprese. In particolare, risultati positivi in termini di fatturato richiedono una forte integrazione strategica: una buona dotazione di capitale umano e modalità organizzative che valorizzano la flessibilità e la coesione aziendale. È questa strategia organizzativa che moltiplica l’efficacia delle partnership innovative. Ciò permette di sottolineare il legame stretto che unisce le dimensioni cognitive e quelle fiduciarie nei processi di innovazione e nei rendimenti economici. La componente socionormativa viene spesso trascurata nelle analisi sull’innovazione, specialmente in quelle di matrice economica. Tuttavia, la generazione di nuove conoscenze dipende non solo dal capitale umano dell’impresa, ma anche dal capitale sociale di cui può disporre al suo interno, così come nelle sue relazioni esterne.

Per ottenere buoni rendimenti economici è cruciale la capacità di usare competenze diverse, per tipo e provenienza, bilanciando risorse di coesione e di varietà collocate dentro e fuori le imprese. Se da un lato le risorse esterne accrescono la varietà necessaria delle conoscenze, dall’altro quelle interne ne potenziano la capacità di uso produttivo. Le strategie aziendali vincenti, perciò, sono quelle che mettono a frutto la complementarità radicata delle risorse innovative, avvalendosi per finalità economiche di meccanismi di apprendimento strutturati socialmente e territorialmente.

Conclusioni