INDUSTRIA

INDUSTRIA.

– Le trasformazioni dell’industria su scala mondiale. Il ruolo delle catene globali del valore e la formazione del valore aggiunto. L’industria italiana ed europea. Le politiche industriali. Bibliografia. Webgrafia

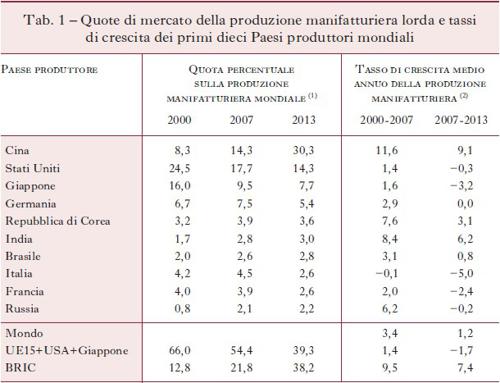

Le trasformazioni dell’industria su scala mondiale. – A partire dalla seconda metà degli anni Novanta del 20° sec., gli sviluppi delle nuove tecnologie dell’informazione e della comunicazione, la riduzione dei costi di trasporto e di coordinamento, l’apertura dei mercati internazionali e l’accelerazione dei processi di integrazione economica hanno favorito la tendenza da parte delle grandi imprese multinazionali a scomporre e delocalizzare tra più Paesi le diverse fasi che compongono la catena globale del valore di un prodotto (global value chain) al fine di minimizzare i costi di produzione. Compiti diversi, come, per es., la progettazione e lo sviluppo del prodotto, la produzione, l’assemblaggio delle componenti, il marketing, la distribuzione, i servizi di assistenza post vendita, vengono in questo modo trasferiti in differenti Paesi i quali, piuttosto che specializzarsi nella produzione di un bene finale, possono consolidare la propria capacità competitiva in singole fasi del processo di produzione. Ciò ha permesso a numerosi Paesi in via di sviluppo di specializzarsi su singole componenti della catena del valore a maggiore intensità di lavoro, senza dover necessariamente sviluppare tutte le complesse fasi che compongono la filiera del prodotto finale. Un numero sempre più grande di Paesi ha potuto così integrarsi nelle reti produttive globali: in primo luogo le grandi economie emergenti come Brasile, Russia, India e Cina (BRIC), seguite dai cosiddetti Next-eleven (Bangla Desh, Egitto, Indonesia, Iran, Messico, Nigeria, Pakistan, Filippine, Turchia, Repubblica di Corea e Vietnam) e da diversi Paesi dell’Est dell’Europa come la Polonia, la Repubblica Ceca e la Romania. Da questi processi di delocalizzazione è derivata una radicale trasformazione della geografia mondiale della produzione industriale che ha visto la prepotente affermazione delle economie di nuova industrializzazione, e in particolare dei BRIC, la cui quota di produzione manifatturiera globale è salita dal 12,8% del 2000 al 38,2% del 2013, raggiungendo quasi quella delle economie avanzate (Unione Europea, Stati Uniti e Giappone) che invece, anche in conseguenza della grande crisi economica e finanziaria del 2008 che ha accelerato i cambiamenti nella distribuzione delle attività manifatturiere su scala planetaria, hanno visto il loro contributo alla formazione del valore aggiunto manifatturiero mondiale ridursi di oltre 26 punti percentuali, scendendo in tredici anni dal 66% del 2000 al 39,3% del 2013.

L’espansione della produzione manifatturiera delle economie di nuova industrializzazione si è inizialmente concentrata nelle attività caratterizzate da processi produttivi a basso contenuto tecnologico e a elevata intensità di manodopera, raggiungendo e in diversi casi superando la quota del 70% del valore aggiunto manifatturiero globale in settori come quelli delle lavorazioni tessili, delle calzature, dei prodotti in pelle e cuoio e dei metalli di base nei quali, fino alla fine degli anni Novanta, era prevalente la presenza di Paesi industrializzati come l’Italia. Tuttavia, i grandi Paesi emergenti hanno potuto affermare la propria capacità produttiva su scala globale nei settori industriali che hanno fatto registrare i tassi di crescita più elevati a livello mondiale. Nel 2011, infatti, la Cina si è affermata come primo Paese produttore in quattro dei cinque settori manifatturieri più dinamici, superando gli Stati Uniti nella produzione di macchine e apparecchiature elettriche e di computer e macchine per ufficio, il Giappone nella produzione di apparecchi radiotelevisivi e apparecchiature per la comunicazione, confermando la sua preminenza nel settore dei metalli di base. Similmente l’India si è collocata tra i primi cinque produttori mondiali in due settori tra quelli a crescita più rapida (metalli di base, macchine e apparecchiature elettriche). Posizioni di rilievo nei settori più dinamici sono state raggiunte anche dal Messico, seguito a breve distanza da Indonesia, Polonia e Turchia.

I Paesi industrialmente maturi, pure a fronte di un’erosione delle loro quote produttive globali, hanno invece mantenuto una posizione di vantaggio in diverse i. a elevata intensità tecnologica e a maggiore valore aggiunto, conservando nel loro insieme quote di produzione superiori al 70% nei settori della produzione di apparecchi di precisione, strumenti ottici e prodotti medicali, degli apparecchi radiotelevisivi e apparecchiature per la comunicazione e degli altri mezzi di trasporto (UNIDO 2013). Il crescente peso produttivo delle economie emergenti non ha comunque generato effetti in termini di disindustrializzazione nelle economie avanzate considerate nel loro insieme; nel decennio 2002-12, infatti, la variazione di valore aggiunto industriale in questi Paesi è risultata positiva (14,4% a prezzi costanti), benché sensibilmente inferiore a quella conseguita nello stesso periodo dalle economie di nuova industrializzazione (104,6%). Tuttavia, mentre nelle economie emergenti la crescita della produzione industriale è stata determinata principalmente dall’aumento dell’occupazione (tra il 1990 e il 2010 gli addetti all’i. sono passati da 42 a 68 milioni in Cina e da 7,2 a 11,8 milioni in India), nelle economie mature è avvenuta grazie ai guadagni di produttività connessi agli elevati investimenti destinati al miglioramento della qualità, all’incremento dell’efficienza produttiva e all’introduzione di innovazioni di prodotto e di processo. In questo modo, i Paesi di vecchia tradizione industriale sono riusciti a preservare la crescita del valore aggiunto manifatturiero compensando la sensibile riduzione degli occupati nell’i. (il cui numero tra il 2004 e il 2014 è sceso da 17,5 a 12,7 milioni negli Stati Uniti e da 17,4 a 14,7 milioni nelle quattro maggiori economie europee, ovvero in Germania, Francia, Italia e Regno Unito) attraverso l’incremento della produttività del lavoro, dando luogo a un processo di crescita manifatturiera senza occupazione (jobless growth).

Il ruolo delle catene globali del valore e la formazione del valore aggiunto. – l mutamenti nella distribuzione geografica della creazione di valore aggiunto manifatturiero hanno trovato riflesso anche nelle dinamiche del commercio mondiale all’interno del quale si è consolidata la posizione di tutte le economie di nuova industrializzazione (la cui quota di mercato complessiva è salita dal 13,9% del 1997 al 29,6% del 2011), e in particolare quella della Cina, che a partire dal 2011 è diventata il primo Paese esportatore al mondo in termini di scambi lordi davanti alla Germania, agli Stati Uniti e al Giappone, nonché della Repubblica di Corea, della Russia, del Brasile e del Messico che si sono collocati tra i primi 20 Paesi esportatori. Tuttavia, per comprendere pienamente quali sono e come si distribuiscono i vantaggi derivanti da tale riallocazione della produzione a livello internazionale, risulta essenziale capire come la capacità di creare valore si articoli lungo gli anelli delle catene globali di produzione e come all’interno di tali catene si alimentino i flussi di importazioni ed esportazioni. L’estensione delle catene di fornitura e subfornitura a livello mondiale, organizzata dalle grandi imprese multinazionali tramite investimenti diretti esteri (cresciuti a patire dagli anni 2000 a ritmi di molto superiori a quelli del commercio mondiale), si è infatti accompagnata a un mutamento della composizione degli scambi commerciali, all’interno dei quali è aumentata considerevolmente la componente di beni e servizi intermedi che vengono incorporati nella produzione dei beni finali.

Si stima che gli input di produzione intermedi rappresentino il 56% dello scambio di merci e il 73% dei servizi commerciabili nei Paesi industrializzati e che, con riferimento agli Stati Uniti e alla Francia, quote comprese tra il 47% e il 48% dei flussi di importazione riguardino scambi che interessano le filiali di una stessa impresa localizzate in Paesi terzi (Miroudot, Lanz, Ragoussis 2009). Attraverso l’analisi del contenuto di importazioni delle esportazioni è possibile misurare quanta parte del valore di un bene esportato da un Paese contiene il valore di materie prime, semilavorati, componenti e servizi importati da altri Paesi, e comprendere così come il valore complessivo di un prodotto finale si distribuisca tra le diverse componenti della catena globale del valore e tra i Paesi che vi partecipano. Si è calcolato in questo modo che dei 179 dollari di costo di produzione di un iPhone della Apple che esce dallo stabilimento cinese di Foxconn, 60 si riferiscono a componenti prodotte in Giappone che remunerano il lavoro e il capitale utilizzati in quel Paese, 29 a parti prodotte in Germania, 23 a forniture provenienti dalla Repubblica di Corea, mentre il valore aggiunto generato nello stabilimento cinese, dal quale escono i telefoni esportati in tutto il mondo, è pari ad appena 6,5 dollari. Il punto da sottolineare al riguardo è che la maggior parte del valore aggiunto dell’iPhone viene generato negli Stati Uniti, dove lo stesso viene venduto a un prezzo di 321 dollari, oltre l’80% del prezzo di produzione (Xing, Detert 2011). Negli Stati Uniti, più in particolare, non viene prodotta quasi nessuna componente materiale del telefono, ma si realizzano le attività più remunerative e a maggior contenuto creativo e di capitale umano, legate alla progettazione ingegneristica, al design e allo sviluppo del prodotto, che grazie all’elevato contenuto di originalità e innovatività consentono di acquisire vantaggi competitivi maggiormente difendibili.

Pertanto, se da un lato l’integrazione alle catene globali del valore rappresenta un’occasione importante per collegarsi alle reti produttive internazionali e agganciare i mercati più ampi e distanti o per avvantaggiarsi delle esternalità che si generano dalle conoscenze tecnologiche e dai canali di commercializzazione delle imprese leader, i veri benefici di tale integrazione derivano soprattutto dalla capacità di posizionarsi, sui segmenti più remunerativi posti a monte (ricerca e sviluppo, progettazione, design, servizi di logistica) e a valle (commercializzazione, marketing, assistenza post vendita) della catena del valore i quali, oltre a generare maggiore valore, consentono anche la creazione di nuovi posti di lavoro nei settori dei servizi avanzati e dei servizi alla produzione.

L’industria italiana ed europea. – Per quanto riguarda i Paesi europei, solo Germania, Italia e Francia si collocano tra i primi dieci produttori manifatturieri mondiali, tutti con quote di mercato in diminuzione rispetto ai livelli raggiunti nel 2007. La Francia e l’Italia, in particolare, scendono all’ottava posizione, superati dalla Repubblica di Corea, dall’India e dal Brasile. La Germania conserva invece la quarta posizione, dietro Giappone, Stati Uniti e Cina, pur a fronte di una contrazione della sua quota di valore aggiunto industriale sul totale mondiale di oltre due punti percentuali in sei anni. La Germania, tuttavia, è l’unica tra le grandi economie europee ad aver mantenuto un peso consistente del settore manifatturiero (poco meno del 22% del PIL nel 2013), malgrado la sensibile flessione del 2009 (19,5%) quasi interamente recuperata due anni dopo. Valori altrettanto elevati si registrano solo nei Paesi di nuova industrializzazione dell’Europa dell’Est, come Slovacchia, Slovenia, Ungheria, Repubblica Ceca e Romania, deve il peso dell’i. sul PIL assume valori compresi tra il 21% e il 25%.

In Francia l’incidenza dell’industria manifatturiera sul totale dell’economia si è attestata negli ultimi anni intorno al 10%, con una perdita di 5 punti percentuali rispetto al 2000; in Spagna nel 2013 è risultata pari a poco più del 13%, oltre quattro punti percentuali in meno rispetto ai primi anni Duemila; nel Regno Unito nel 2013 è scesa sotto al 10%.

Anche per quanto riguarda l’Italia, l’industria manifatturiera ha fatto registrare una riduzione significativa in termini di valore aggiunto e occupati seguendo un andamento tendenziale manifestatosi già a partire dai primi anni del nuovo secolo quando sono emersi segnali di debolezza riconducibili a una stagnazione della produttività e alla perdita di posizioni rispetto alla pressione concorrenziale delle economie emergenti nei settori tradizionali di specializzazione dell’export italiano. Di fronte ai nuovi scenari competitivi, le imprese italiane hanno cercato di reagire impegnandosi in uno sforzo di recupero di redditività ed efficienza produttiva rafforzando i processi di internazionalizzazione della produzione e delle vendite e puntando alla diversificazione dei mercati. La recessione del 2008-09, giunta quando questa fase di riorganizzazione era ancora in atto, ha accelerato i processi di selezione competitiva provocando l’espulsione dal mercato delle imprese marginali e la perdita di migliaia di posti di lavoro. In poco più di un anno, tra la seconda metà del 2008 e il terzo trimestre del 2009, la produzione industriale ha perso oltre un quarto del suo valore, evidenziando la contrazione più consistente nell’ambito delle economie avanzate. Dopo una breve ripresa nei due anni successivi, nel triennio 2011-13 è subentrata una nuova fase recessiva, questa volta connessa all’esplosione della crisi del debito sovrano, che ha riportato il volume della produzione industriale al di sotto del livello minimo toccato durante la fase più critica della recessione del 2009. Solo a partire dall’autunno del 2014 la produzione industriale italiana ha iniziato a evidenziare timidi segnali di ripresa connessi a un migliorato clima di fiducia delle imprese. In conseguenza delle due recessioni il sistema manifatturiero italiano ha subito un ridimensionamento della base produttiva senza precedenti che ha comportato la scomparsa di un numero elevato di aziende (quasi il 10% in meno tra il 2008 e il 2013, in media oltre 10.000 l’anno) e una contrazione del potenziale manifatturiero (cioè la produzione ottenibile in condizioni di pieno utilizzo della capacità produttiva) di oltre il 18%. Tra il 2007 e il 2013 la quota del valore aggiunto dell’i. manifatturiera in rapporto al PIL è passata dal 18,3% al 15,5%, scendendo per la prima volta sotto la media dei Paesi dell’eurozona (15,7%). Anche la quota di addetti all’i. sul totale degli occupati ha subito una riduzione assai pronunciata, benché più contenuta rispetto a quella del valore aggiunto, ed è diminuita dal 20,1% del 2007 al 17,8% del 2013 mantenendosi però ancora su livelli superiori a quelli della Germania (17,4%) e all’insieme dei Paesi dell’Eurozona (14,8%). Complessivamente gli occupati nell’i. italiana sono diminuiti tra il 2008 e il 2013 di quasi 500.000 unità (−9,6%), con le riduzioni più significative nei comparti maggiormente esposti alla competizione di costo delle economie emergenti, come le i. tessili, abbigliamento, mobili, articoli in pelle, che restano tuttavia ancora i capisaldi del made in Italy, o in quelli maggiormente interessati dai processi riorganizzativi della produzione su scala mondiale, come l’i. dei computer e delle macchine per ufficio (praticamente scomparsa) o le i. dell’elettronica e dei mezzi di trasporto i cui indici di produzione si sono dimezzati rispetto ai livelli del 2000.

La crisi ha colpito in modo consistente anche le aziende esportatrici, cioè il segmento di imprese più efficienti in grado di sostenere i costi più alti per confrontarsi sui mercati esteri, che sono diminuite del 4,4% in quattro anni (da

91.600 nel 2008 a 87.000 nel 2012): a questa riduzione ha tuttavia fatto seguito un incremento delle vendite all’estero dovuto al deciso aumento dell’intensità delle esportazioni. Tale risultato è stato l’effetto dell’accelerazione di processi di riorganizzazione e di riposizionamento aziendale da parte di un nutrito gruppo di imprese che, anche a causa della debolezza della domanda interna dovuta alle politiche restrittive di bilancio, hanno adottato strategie orientate all’accesso di mercati sempre più lontani, non solo esportando, ma anche costituendo reti commerciali e produttive articolate su catene di produzione globali. Queste imprese hanno saputo conquistare posizioni di vantaggio competitivo non solo nelle produzioni tipiche del made in Italy, scalando le fasce alte di valore aggiunto nei settori della moda, del lusso, dell’arredamento, del design, dei prodotti alimentari e della metallurgia, ma anche in settori a maggiore intensità tecnologica come la meccanica non elettronica, i mezzi di trasporto diversi dagli autoveicoli (yacht, elicotteri, satelliti spaziali), i farmaci confezionati, la chimica di nicchia. La vitalità di queste imprese ha permesso all’Italia di conseguire o mantenere posizioni di leadership nel commercio internazionale: nel 2013 le esportazioni manifatturiere italiane hanno segnato un attivo commerciale di 98 miliardi di euro, il massimo mai registrato nei conti con l’estero, due terzi dei quali derivanti dalla meccanica che evidenzia anche il terzo surplus commerciale più alto al mondo, dopo quello di Germania e Giappone, con punte di primato assoluto in comparti di nicchia quali le macchine per imballaggio, per la refrigerazione industriale, per la lavorazione del legno, della carta, delle ceramiche e delle pelli. A fronte del ridimensionamento sia del numero, sia della capacità produttiva delle imprese italiane tale risultato è tuttavia derivato dalla sostanziale intensificazione dello sforzo di esportazione a parità di prodotti esportati e destinazioni servite e non dal rafforzamento della base produttiva che ha continuato a evidenziare segnali di erosione.

Le politiche industriali. – L’accentuata concorrenza internazionale derivante dai mutamenti su scala globale dei processi di organizzazione della produzione ha riportato in primo piano il ruolo dell’intervento pubblico per condizionare e in un certo modo favorire percorsi di trasformazione strutturali in chiave di maggiore competitività. Già all’indomani della grande crisi del 2008 l’amministrazione Obama negli Stati Uniti è intervenuta, con un grande piano di salvataggio del valore di circa 80 miliardi di dollari, per sostenere le due grandi industrie automobilistiche GM e Chrysler. Più recentemente il rilancio dell’i. manifatturiera statunitense è diventato un obiettivo esplicito di intervento pubblico finalizzato a riportare nel Paese le attività produttive precedentemente delocalizzate all’estero (reshoring) attraverso la formazione di partenariati pubblico-privati (National network for manufacturing innovation) su cui far convergere competenze circa tematiche legate al design, ai nuovi materiali e alle tecnologie digitali. Programmi di politica industriale sono stati sviluppati in numerosi Paesi, dalla Cina (nell’ambito del dodicesimo piano quinquennale 2011-15), al Brasile (Piano Brasil maior), alla Repubblica di Corea, e ancora in India, Sudafrica e Turchia. Anche l’Unione Europea, superando l’atteggiamento inizialmente diffidente nei confronti di interventi pubblici potenzialmente distorsivi dell’efficienza del mercato, in una Comunicazione al Parlamento europeo della fine del 2012 e di nuovo in quella successiva del 2014 (Per una rinascita industriale europea, 2012 e 2014) ha posto al centro dell’agenda politica l’obiettivo di rivitalizzare l’economia dei Paesi aderenti, puntando a innalzare il contributo dell’industria al 20% del PIL comunitario entro il 2020 attraverso l’individuazione di investimenti prioritari nell’ambito delle tecnologie a elevata intensità di ricerca e sviluppo e in particolare delle tecnologie digitali abilitanti (le cosiddette KETs, Key Enabling Technologies, ovvero ICT, nanotecnologie, biotecnologie, fabbricazione e trasformazione avanzate). L’obiettivo generale che accomuna tutte queste politiche resta quello di favorire, attraverso la scelta degli strumenti più idonei, percorsi di sviluppo innovativi, aiutando le imprese ad anticipare gli orientamenti del mercato, ad acquisire posizioni di vantaggio competitivo negli anelli nobili delle catene globali del valore e a sostenere investimenti in grado di promuovere il cambiamento strutturale e il consolidamento della base produttiva.

Bibliografia: UNIDO (United Nations Industrial Development Organization), Industrial development report 2013, Vienna 2013.

Webgrafia: S. Miroudot, R. Lanz, A. Ragoussis, Trade in intermediate goods and services, OECD (Organisation for Economic Cooperation and Development) trade policy working paper n. 93, 2009, http://www.oecd.org/trade/its/44056524.pdf; Y. Xing, N. Detert, How the iPhone widens the United States trade deficit with the People’s Republic of China, ADBI (Asian Development Bank Institute) working paper n. 257, 2011, http://www.adbi.org/files/2010.12.14.wp257.iphone.widens.us.trade.deficit.prc.pdf; In Italia la manifattura si restringe. Nei Paesi avanzati le politiche industriali puntano sul territorio, Scenari industriali n. 5, a cura di Centro Studi, Confindustria, Roma 2014, http://www.confindustria.it/wps/wcm/ connect/www.confindustria.it5266/f2071676c143-4bd3-8ce3-d40cff770c8c/Scenari+industriali+n.+5_ giu14.pdf?MOD=AJPERES&CONVERT_TO=url&CACHEID=f2071676-c143-4bd3-8ce3-d40cff770c8c. Tutte le pagine web si intendono visitate per l’ultima volta il 19 luglio 2015.