SPAZIALE, INDUSTRIA

SPAZIALE, INDUSTRIA.

– L’investimento spaziale pubblico: tendenze globali. L’evoluzione dell’industria satellitare. L’industria spaziale in Europa. L’industria spaziale in Italia. Bibliografia

L’investimento spaziale pubblico: tendenze globali. – L’i. s. è utilmente suddivisa in un settore upstream, dei produttori di satelliti, lanciatori e altri veicoli spaziali, e in un settore downstream, degli operatori satellitari e dei produttori di tutto ciò che serve per fornire servizi satellitari alle istituzioni pubbliche e ai privati consumatori. Per comprendere l’evoluzione dell’i. s. mondiale nell’ultimo decennio bisogna rifarsi, come per ogni industria, ai fattori che determinano l’offerta e la domanda, nonché alle caratteristiche dei mercati e alle politiche industriali attraverso le quali i governi influiscono sulle strutture produttive. Una specificità dell’i. s. è data dal fatto che la domanda dei prodotti del settore upstream, ovvero l’investimento spaziale, deriva solo in parte dalle imprese del settore downstream e, quindi, indirettamente dalla domanda finale dei consumatori. La sua quota più ampia (da una metà alla quasi totalità, secondo i Paesi) è costituita dall’investimento pubblico necessario per realizzare gli obiettivi della politica spaziale, che diventa così anche un fattore essenziale di sostegno economico alle imprese del settore upstream.

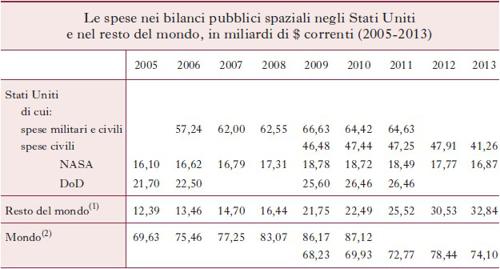

Le spese risultanti dal bilancio pubblico spaziale di un Paese sono un indicatore approssimativo (giacché includono anche quelle per il personale) del suo investimento pubblico. Dalla tabella si vede che, nell’ultimo decennio, questo investimento negli Stati Uniti ha sovrastato quello del resto del mondo, benché a partire dal 2009 il primo abbia subito la significativa contrazione dai 47 miliardi di $ del 2009 ai 41 miliardi del 2013, mentre il secondo è salito da 22 a 33 miliardi di $. Per quanto riguarda l’andamento tra il 2005 e il 2013 dei bilanci (nominali) delle quattro potenze spaziali di seconda fila, quelli della Cina e della Russia sono aumentati, rispettivamente, di ben 4 e 7 volte; quello del Giappone è aumentato di una volta e mezza; mentre in Europa occidentale il bilancio dell’ESA (European Space Agency) è aumentato dai quasi 3 miliardi di € del 2005 ai 4,3 miliardi del 2013. Al bilancio dell’ESA, alimentato dai contributi dei Paesi membri e dal contributo dell’Unione Europea (UE), vanno aggiunti i bilanci per i programmi nazionali di molti di tali Paesi, che nel 2013 ammontavano a più di 3,5 miliardi di €. Infine, i bilanci spaziali di un numero crescente di Paesi emergenti in campo spaziale (India in testa, seguita da Repubblica di Corea, Brasile, Argentina, Israele e altri) hanno registrato forti aumenti percentuali, sia pure partendo da livelli relativamente bassi.

Una spiegazione della tendenza declinante della spesa pubblica spaziale statunitense è stata certamente la scelta dell’amministrazione Obama nel 2010 di non spingersi avanti con decisione nel finanziare il programma spaziale delineato dalla Commissione Augustine. D’altra parte, la previsione della chiusura del programma Shuttle (ultimo volo nel 2011) aveva portato la NASA (National Aeronautics and Space Administration) ad aprire alcuni programmi per il rifornimento su base commerciale della ISS (International Space Station), stimolando la nascita delle imprese private (SpaceX, Orbital Sciences, Sierra Nevada e altre) della nuova industria spaziale.

Le crescite impetuose dei bilanci spaziali di Cina e Russia riflettono politiche con motivazioni molto diverse. Per la Cina si tratta di fare avanzare i progetti per diventare una potenza spaziale con capacità di volo umano in orbite basse (lancio del laboratorio spaziale Tiangong 1 nel 2011 e suo aggancio da parte della navetta Shenzhou 10, con tre astronauti a bordo) e di volo senza equipaggio nello spazio profondo (atterraggio morbido sulla Luna del lander Change’3 nel 2013). I piani spaziali della Cina hanno portato anche a interventi nei mercati commerciali, da quello dei lanciatori con vettori Lunga marcia della China great wall industry corporation a quello dei servizi di telecomunicazioni satellitari della China satellite communications company.

Il governo russo dopo il 2005 si è impegnato sul terreno della politica industriale ancor più che su quello della conquista dello spazio. L’i. s. russa ha problemi cronici derivanti dall’eredità della pianificazione sovietica e del suo collasso degli anni Novanta del secolo scorso (capacità produttiva in eccesso, proliferazione delle strutture produttive e insufficiente standardizzazione, dipendenza dall’estero per gran parte delle componenti, insufficiente forza contrattuale con i fornitori esteri ecc.). Nel 2006 un’importante riforma trattava lo spazio come un’area chiave per la modernizzazione del Paese e portò a un notevole consolidamento della struttura produttiva, con la formazione di un nucleo di grandi imprese (RKK, Energia nel volo umano; Khrunichev, produttore del razzo Proton, nei lanciatori; Reshetnev nei satelliti; Energomash, produttore del motore RD-180, nella propulsione; e altre). Nel 2013 i principali prime contractors sono stati consolidati nella United rocket and space corporation (URSC). A quest’operazione è seguita, all’inizio del 2015, la fusione tra l’URSC e Roscosmos, l’agenzia spaziale sovietica.

In campo internazionale l’i. s. russa ha mantenuto le importanti posizioni acquisite nel mercato internazionale dei lanci negli anni Novanta e del periodo più recente (joint venture della Starsem con l’europea Arianespace).

L’evoluzione dell’industria satellitare. – La SIA (Satellite Industry Association) pubblica annualmente dati per un’industria satellitare formata da un settore upstream, che comprende le produzioni di satelliti e lanciatori, ma esclude quelle delle stazioni terrestri e dei veicoli per il volo umano e l’esplorazione spaziale; e dal relativo settore downstream, che include le stazioni, i servizi di osservazione della Terra, i servizi e dispositivi personali di navigazione satellitare e i servizi, attrezzature e dispositivi personali per telecomunicazioni (dalle tradizionali trasmissioni televisive e radio satellitari alle trasmissioni in banda larga, alle reti di telecomunicazioni fisse e mobili per grandi operatori pubblici e privati e così via).

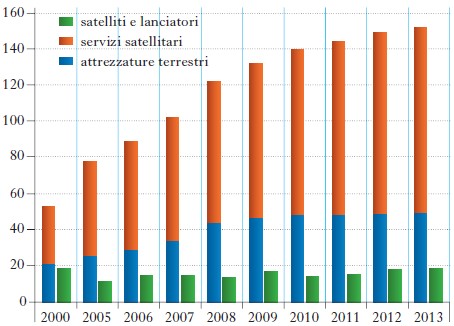

La figura 1 mostra come le vendite del settore upstream dell’industria satellitare siano assai minori rispetto a quelle del settore downstream. Inoltre, il rapporto percentuale tra le prime e le seconde è sceso dal 35% del 2000 al 14% del 2005 e al 12% nel 2013; mentre all’interno del settore downstream la quota dei servizi sul totale è salita dal 61% del 2000 al 68% del 2005 e del 2013. Per quanto riguarda gli andamenti nel tempo, la figura ci dice che, nel periodo 2000-05, a fronte di una forte crescita delle vendite di servizi (vendite di servizi di osservazione della Terra e di servizi di telecomunicazioni, ossia TV e radio satellitari, reti di comunicazioni per grandi utenti, trasmissioni in banda larga e altro: +65%) e di una crescita discreta in quelle delle attrezzature terrestri (stazioni e servizi di controllo; strutture terrestri e dispositivi personali per servizi di telecomunicazioni; dispositivi personali – solo del tipo stand-alone, a esclusione quindi dei chipsets – per servizi di navigazione satellitare: +23%), si è verificata una pesante riduzione nelle vendite dei satelliti e lanciatori (costruzione di satelliti e lanciatori, sono escluse le stazioni e servizi di controllo: −42%). Dal 2005 al 2013 si è registrato, invece, un prolungato processo di crescita in tutti i settori/segmenti con un rallentamento però dopo il 2010. Il settore upstream è cresciuto del 70%, mentre i segmenti dei servizi e delle attrezzature terrestri nel settore downstream sono in pratica raddoppiati. Questi andamenti ci dicono che la grande crisi del 2008-09 è stata solo un fattore di rallentamento della crescita dell’industria satellitare, la cui domanda privata di servizi e relativi dispositivi è stata sostenuta da una continua innovazione. In particolare, la disponibilità gratuita del segnale GPS (Global Positioning System) dall’inizio del secolo ha portato ben presto a una crescita esplosiva delle vendite dei dispositivi di navigazione stand-alone (da 21 miliardi di $ nel 2007 a 32 miliardi nel 2010).

Per quanto riguarda le vendite di satelliti e lanciatori, la fig. 1 mostra che, in termini reali, sono crollate da 18,6 miliardi di $ del 2000 a 10,8 miliardi del 2005, per poi ritornare nel 2013 al valore d’inizio decennio. Questa contrazione è riconducibile non tanto alla crisi del 2002-03 quanto all’effetto negativo della capacità in eccesso venuta a formarsi con la forte crescita degli investimenti in satelliti per telecomunicazioni della fine degli anni Novanta. L’espansione, dopo il punto di svolta del 2005, è stata accompagnata da un continuo progresso tecnico nella costruzione di satelliti e lanciatori (high throughput satellites nelle telecomunicazioni e propulsione elettrica), di tipo però incrementale, ovvero senza grandi ‘sfondamenti tecnologici’.

L’industria spaziale in Europa. – Poiché la mancanza di dati pubblici sul settore downstream dell’i. s. europea impedisce di ottenerne un quadro statistico, nel seguito ci concentreremo sul suo settore upstream, per il quale invece Eurospace fornisce un insieme di dati che ne illustrano molti aspetti importanti (nel seguito parleremo semplicemente di i. s. per intendere il settore upstream dell’i. s.).

Dalla metà dello scorso decennio l’i. s. europea è diventata una realtà sempre più transnazionale. Oggi la sua offerta è concentrata in un nucleo di tre grandi imprese sistemiste (Airbus defence and space; Thales Alenia space e OHB, Orbitale Hochtechnologie Bremen), che operano attraverso controllate in numerosi Paesi dell’Europa occidentale. D’altro canto, la domanda dell’ESA, che costituisce la parte più consistente della domanda totale dell’i. s. europea, è a sua volta essenzialmente transnazionale, essendo la sua politica di approvvigionamento condotta in base al principio del juste retour, secondo il quale gli approvvigionamenti dalle imprese dei Paesi membri devono essere in linea con i loro contributi al bilancio dell’ESA.

La dimensione transnazionale della domanda per l’i. s. europea si è accentuata nel primo decennio del secolo con il crescente impegno dell’UE verso lo spazio, inteso come fattore di progresso tecnico. Un fatto sancito formalmente con l’articolo 189 del Trattato di Lisbona e, sostanzialmente, con l’allocazione allo spazio di 1,5 degli 80 miliardi di € stanziati dalla UE nel Programma quadro per la ricerca e l’innovazione per il 2014-20 (Horizon 2020). Inoltre, l’UE ha riconosciuto i contributi che le tecnologie spaziali possono dare al soddisfacimento di bisogni collettivi primari delle popolazioni europee. Di conseguenza, già nel 2003, UE ed ESA sottoscrivevano un Accordo quadro di cooperazione che assegnava alla seconda la formulazione dei programmi e l’approvvigionamento dei prodotti dei programmi spaziali finanziati dalla prima (nel 2013 con 911 milioni di € l’UE era il principale contribuente finanziario di ESA). In questo quadro istituzionale sono stati sviluppati il programma GMES (Global Monitoring for Environmentand Security), poi Copernicus, di osservazione della Terra per il controllo dell’atmosfera, del clima e la gestione delle emergenze e della sicurezza; e il programma di navigazione satellitare Galileo, concepito per rendere i Paesi europei indipendenti dalla versione civile dello statunitense GPS.

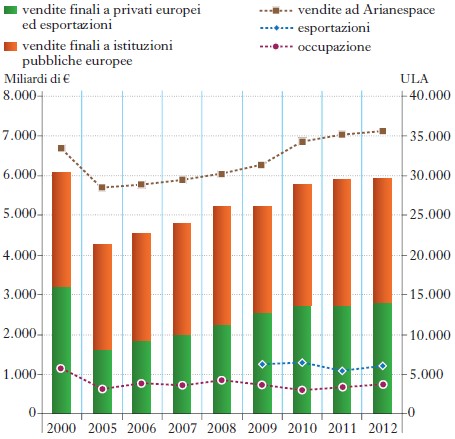

Nella figura 2 si vede che, tra il 2005 e il 2012, la crescita delle vendite (reali) alle istituzioni pubbliche europee (ESA, agenzie spaziali nazionali, Eumetsat, ministeri della Difesa e altre) è stata modesta (+17%) e di gran lunga inferiore alla crescita (+75%) delle vendite congiunte dei privati europei (operatori di servizi satellitari fissi, come Eutelsat e SES, o mobili, come Inmarsat, o di servizi in banda larga come Avanti) e delle esportazioni (essenzialmente vendite a operatori di servizi satellitari fissi, come Arabsat, Asiasat ecc.). La figura mostra anche l’andamento delle vendite dell’ISP europea ad Arianespace, la società francese di lanci spaziali (dalla base di Kourou nella Guyana francese) di proprietà mista, pubblica (CNES, Centre National d’Études Spatiales) e privata, nata per garantire l’autonomia europea nei lanci spaziali.

Le tendenze delle vendite sopra ricordate hanno comportato una riduzione della quota delle vendite a istituzioni pubbliche europee dal 62% del 2005 al 52% del 2012. Con questi valori l’i. s. europea si distingue da quella degli Stati Uniti, che dipende per tre quarti delle sue vendite dalle varie agenzie del governo e si dimostra capace di affermarsi sui mercati commerciali europei e del resto del mondo. Questo fatto è anche una conseguenza del suo elevato livello tecnologico, che ha radici profonde nella scienza e tecnologia europee del secondo dopoguerra. Tuttavia, l’i. s. europea, tra l’inizio del secolo e oggi, è rimasta senza crescita. Come si vede nella figura 2, tra il 2000 e il 2012 gli addetti sono passati da 33.000 a 36.000, mentre le vendite (reali) sono rimaste su 6 miliardi di euro. Questi numeri, a fronte dei 74.000 addetti degli Stati Uniti nel 2012, nel solo settore dei satelliti e lanciatori, indicano un sotto-dimensionamento dell’i. s. europea.

Ciò comprime gli investimenti in ricerca e sviluppo, in particolare nelle produzioni di sottosistemi e parti per le quali l’i. s. europea è tuttora fortemente dipendente dai produttori statunitensi; e favorisce la creazione di ‘monopoli naturali’ che frenanole riduzioni di costo generate dalla concorrenza. È ragionevole pensare che nel prossimo futuro il vincolo dimensionale dell’i. s. europea non possa essere superato con un decisivo allargamento della sua quota su un mercato commerciale globale, che sarà più affollato dal lato dell’offerta e stretto da protezionismi nazionali dal lato della domanda. In linea di principio, l’i. s. europea potrebbe crescere per effetto di cambiamenti fondamentali o nella domanda pubblica, europea o globale, per l’avvio di ambiziosi programmi di esplorazione e volo umano spaziale; o con ‘sfondamenti tecnologici’ nel campo delle telecomunicazioni satellitari, che inneschino una crescita su vasta scala della domanda di servizi satellitari e, quindi, della domanda indiretta per satelliti e lanci.

L’industria spaziale in Italia. – Sempre in base ai dati di Eurospace, anche le vendite dell’i. s. italiana hanno avuto un punto di svolta inferiore nel 2005-06, ma nel 2009, con 4500 addetti e 668 milioni di € di vendite finali avevano recuperato, anche se solo parzialmente, sui 5700 e 932 milioni di € di vendite del 2000. Secondo recenti e più completi dati del distretto virtuale dell’Agenzia spaziale italiana (ASI), nel triennio di crisi 2010-12 gli addetti dell’i. s. italiana sono leggermente aumentati, da 5600 a 5750, mentre il valore della sua produzione è salito da 1,460 a 1,601 miliardi di €. Con queste cifre l’i. s. italiana si colloca, per dimensioni, al terzo posto in Europa, dopo Francia e Germania.

La capacità di stare sui mercati commerciali esteri europei, come prime contractors e, soprattutto, come principali sub-contractors, ha permesso alle imprese dell’i. s. italiana di contenere gli effetti di una domanda pubblica nazionale decrescente, oltre che concentrata nel settore dell’osservazione della Terra, con l’assegnazione a Thales Alenia space Italia e Telespazio dei contratti per la realizzazione della costellazione satellitare Cosmo-SkyMed (4 satelliti messi in orbita tra il 2007 e il 2010 per l’osservazione dallo spazio, con tecniche radar di frontiera tecnologica). L’importanza di questo programma si vede anche dal fatto che la metà delle risorse nazionali del piano programmatico dell’ASI, Strategic Vision 2010-2020, sono assegnate alla realizzazione della seconda generazione di tale costellazione. La diminuzione della domanda nazionale, concentrata in buona parte nell’ASI, è stata la conseguenza, da un lato, di una forte riduzione dei contributi governativi all’ASI (scesi da circa 700 milioni di € negli anni 2005 e 2006 a 500 milioni negli anni dal 2011 al 2013) e, dall’altro, di un declino meno marcato dei contributi annuali di ASI a ESA (da 388 milioni di € nel 2005 a 378 nel 2011 e a 306 nel 2013). Questi diversi andamenti derivano dal fatto che, per l’Italia, la partecipazione all’ESA è stata non di rado una condizione essenziale per promuovere innovazioni nate nell’i. s. italiana ma dagli sviluppi difficilmente sostenibili con le sole risorse finanziarie nazionali. Ciò è avvenuto per il lanciatore Vega, di concezione italiana (maturato nella BPD - Difesa e spazio, poi Fiat Avio), ma sviluppato tra l’inizio del secolo e il 2012 (anno del primo volo) nell’ambito dei programmi per i lanciatori dell’ESA, con capocommessa l’italiana ELV del gruppo Avio. Anche nei campi dei satelliti, del trasporto e del volo umano spaziale le competenze accumulate in passato dalle imprese dell’i. s. italiana (Selenia, Aeritalia, Alenia, Laben, Officine Galileo e altre) hanno permesso alle imprese in cui sono confluite le loro eredità tecnologiche (Thales Alenia space Italia, Selex Galileo ora Selex ES) di contribuire in maniera importante ai programmi ESA o NASA (costruzione della ISS). Infine vanno ricordati, nel campo della difesa, la collaborazione e il finanziamento del ministero della Difesa al progetto Cosmo-SkyMed e gli importanti programmi di telecomunicazioni militari, nati in Italia (Sicral 1, lanciato nel 2001, e 1B, lanciato nel 2009) e proseguiti in collaborazione con il CNES e l’i. s. francese (Athena-Fidus, lanciato nel 2014, e Sicral 2, lanciato nel 2015).

Bibliografia: G. Graziola, E. Cefis, P. Gritti, L’industria spaziale italiana nel contesto europeo. I rendimenti degli investimenti in alta tecnologia, Bologna 2011; M. Spagnulo, R. Fleeter, Space program management. Methods and tools, New York 2013.